PADA 29 November 2018, Direktur Jenderal (Dirjen) Pajak menerbitkan penegasan terkait pemungutan pajak pertambahan nilai (PPN) dan pemotongan pajak penghasilan (PPh) atas imbalan yang diterima pembeli sehubungan dengan kondisi tertentu dalam transaksi jual beli.

Penegasan ini tertuang dalam Surat Edaran Dirjen Pajak Nomor SE-24/PJ/2018 (SE-24) tentang Perlakuan Perpajakan atas Imbalan yang Diterima oleh Pembeli sehubungan dengan Kondisi Tertentu dalam Transaksi Jual Beli. SE-24 ini telah lama ditunggu-tunggu oleh pelaku bisnis yang banyak menggunakan skema pemberian imbalan kepada pembeli dalam rangka memelihara atau meningkatkan penjualannya.

Sebelum SE-24 terbit, terdapat berbagai persoalan terkait perlakuan pajak atas imbalan tersebut. Misalnya, dalam pemungutan PPN. Pertanyaan yang selalu muncul adalah apakah imbalan yang diterima oleh pembeli sehubungan dengan kondisi tertentu dalam transaksi jual beli harus dikenai PPN atau tidak. Masalah lainnya terkait pertanyaan apakah atas imbalan tersebut merupakan obyek pemotongan PPh dan apabila iya, berapa persen tarif yang harus diterapkan?

Terbitnya SE-24 memberikan pedoman mengenai perlakuan perpajakan atas imbalan yang diterima pembeli sehubungan dengan kondisi tertentu dalam transaksi jual beli. Tentu saja, aturan ini diharapkan dapat menjawab masalah-masalah di atas.

Berikut disajikan uraian isi dari SE-24. Selain itu, untuk lebih memperluas pengetahuan pembaca, dalam uraian berikut juga ditambahkan catatan dari penulis atas ketentuan yang tertuang dalam SE tersebut.

Pengertian Penjual dan Pembeli

SE-24 mendefinisikan penjual sebagai pihak yang menjual produknya kepada pembeli termasuk produsen, distributor, dan agen. Sementara itu, pembeli didefinisikan sebagai pihak yang membeli produk dari penjual untuk dijual kembali, termasuk distributor, agen, atau retailer.

Adanya pengertian atau pendefinisian ini, menyebabkan berlakunya SE-24 bersifat terbatas, yaitu hanya atas pembeli yang bertujuan menjual kembali produk yang dibeli. Artinya, ketentuan dalam SE-24 tidak berlaku bagi konsumen akhir.

Kondisi Tertentu yang terjadi dalam Transaksi Jual Beli

SE-24 mencoba melingkupi berbagai kondisi yang mungkin terjadi dalam transaksi jual beli. Caranya, dengan terlebih dahulu mendefinisikan kondisi tertentu sebagai keadaan atau peristiwa yang dapat mengakibatkan adanya pemberian imbalan dari penjual kepada pembeli sehubungan dengan transaksi jual beli berdasarkan perikatan tertulis dan/atau tidak tertulis. Kondisi tertentu dimaksud antara lain:

Berikut perlakuan perpajakan atas imbalan yang diterima terkait dengan masing-masing kondisi di atas.

Imbalan atas Pencapaian Syarat Tertentu dan Perlakuan Perpajakannya

Berdasarkan perikatan jual beli, penjual dapat mencantumkan syarat tertentu kepada pembeli dalam rangka menjaga hubungan dalam kegiatan usaha serta memelihara atau meningkatkan penjualan. Penjual biasanya memberikan imbalan kepada pembeli atas tercapainya syarat tertentu. Pencapaian syarat tertentu dapat berupa:

Imbalan yang diterima oleh pembeli atas tercapainya syarat tertentu sebagaimana disebut di atas dapat berupa uang, barang, dan/atau pengurang kewajiban. SE-24 mendefinisikan imbalan seperti itu sebagai penghargaan. SE-24 juga menyatakan bahwa termasuk dalam pengertian penghargaan adalah bonus yang diberikan penjual kepada pembeli sehubungan pencapaian syarat tertentu.

Selain penghargaan, SE-24 juga mendefinisikan imbalan yang diterima atas pencapaian syarat tertentu sebagai jasa manajemen. Namun, terdapat dua syarat yang harus terpenuhi agar imbalan ini dianggap sebagai imbalan atas jasa manajemen.

Pertama, dalam perikatan berupa kontrak kerja sama dicantumkan adanya aktivitas jasa. Kedua, terdapat pengakuan penghasilan atas jasa atau penagihan atas penyerahan jasa. Tanpa terpenuhinya kedua syarat tersebut, imbalan yang diberikan kepada pembeli tidak dapat dinyatakan sebagai imbalan atas jasa manajemen, melainkan tetap sebagai penghargaan.

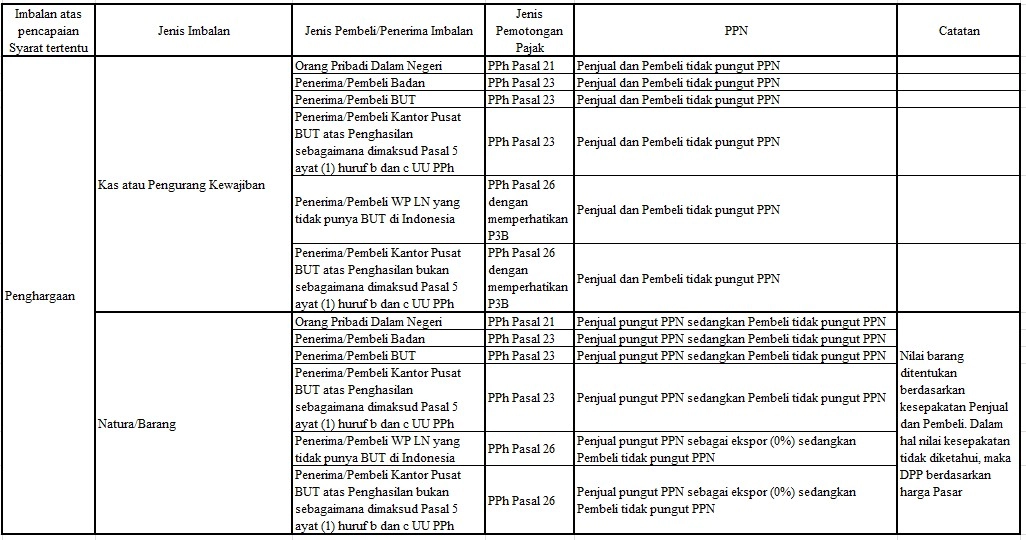

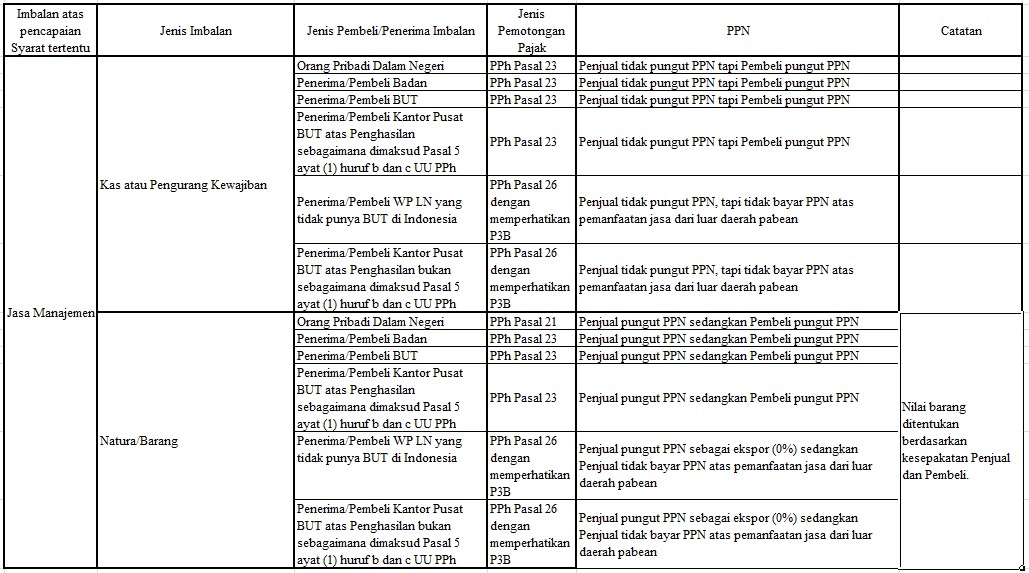

Berikut perlakuan perpajakan atas imbalan berupa penghargaan dan jasa manajemen berdasarkan SE-24.

Tabel 1 Perlakuan Perpajakan atas Imbalan Berupa Penghargaan dan Jasa Manajemen Berdasarkan SE-24

Sumber: diolah oleh Penulis dari SE-24.

Berdasarkan tabel di atas, dapat disimpulkan bahwa pada prinsipnya perlakuan PPh untuk imbalan penghargaan dalam SE ini mengacu pada PER-11/PJ/2015. Namun, dalam SE-24, penghargaan dirumuskan lebih lanjut sebagai imbalan yang diberikan karena terpenuhinya syarat tertentu.

Selain itu, SE-24 juga tidak mempertimbangkan lagi aspek pencatatan imbalan tersebut pada sisi penjual dan pembeli. Ini tentunya berbeda dengan surat-surat jawaban Dirjen Pajak yang diterbitkan sebelum SE-24, misalnya Surat Dirjen Pajak Nomor S-29/PJ.43/2003 tentang Penegasan Pengenaan PPh atas Potongan Harga dan Insentif Penjualan dan S-822/PJ.31/2003 tentang Penegasan Karakteristik Hadiah.

Pada surat-surat tersebut, penentuan perlakuan PPh atas imbalan kepada pembeli bergantung pada pencatatan yang dilakukan oleh penjual dan pembeli. Apabila imbalan yang diberikan kepada pembeli dicatat sebagai pengurangan harga untuk menentukan nilai penjualan bersih bagi penjual dan nilai harga pokok penjualan bagi pembeli, imbalan tersebut bukan merupakan obyek pemotongan pajak, baik PPh Pasal 21 atau PPh Pasal 23.

Hal menarik dari perlakuan perpajakan yang dikemukakan oleh SE-24 adalah mengenai perlakuan PPN. Sebelum berlakunya SE-24, Dirjen Pajak pernah menerbitkan surat jawaban berkenaan dengan kasus yang sama, yaitu Surat Dirjen Pajak Nomor S-1112/PJ.322/2005. Dalam surat ini disebutkan bahwa pemberian penghargaan kepada pembeli sehubungan dengan pekerjaan, jasa, dan kegiatan lainnya atau imbalan prestasi dikenai PPN.

Berkebalikan dengan surat tersebut, SE-24 menetapkan bahwa imbalan penghargaan kepada pembeli atas pencapaian syarat tertentu dalam jual beli ditetapkan bukan sebagai objek PPN. Dengan kata lain, imbalan tersebut tidak dapat dikenai PPN.

Perlu diperhatikan bahwa perlakuan PPN di atas hanya berlaku apabila penghargaan yang diberikan kepada pembeli berwujud uang atau pengurang kewajiban pembeli. Apabila penghargaan tersebut diberikan dalam bentuk Barang Kena Pajak (BKP), SE-24 menetapkan pemberian tersebut sebagai penyerahan BKP yang dikenai PPN. Penjual yang sesuai ketentuan merupakan Pengusaha Kena Pajak (PKP), wajib memungut PPN yang terutang, membuat faktur pajak, menyetor, dan melaporkan PPN yang terutang atas penyerahan BKP.

Hal lain yang menarik dari SE-24 ini adalah adanya penegasan perlakuan perpajakan jika penerima imbalan berada di luar daerah pabean. Penegasan tersebut patut diapresiasi mengingat bukan tidak mungkin pihak pembeli berada di luar negeri.

Perlakuan PPh atas imbalan yang diberikan kepada pembeli yang merupakan subjek pajak dari negara yang mempunyai perjanjian penghindaran pajak berganda (P3B) dengan Indonesia tentu harus merujuk kepada P3B yang bersangkutan. Merujuk kepada P3B, bisa jadi imbalan penghargaan sehubungan dengan kondisi tertentu dalam jual beli tidak perlu dipotong PPh.

Alasannya, imbalan tersebut merupakan bagian dari laba usaha (business profit) dan pihak pembeli tidak mempunyai Bentuk Usaha Tetap (BUT) di Indonesia. Sementara itu, dari sisi perlakuan PPN, atas penghargaan yang diberikan dalam bentuk BKP kepada pembeli di luar daerah pabean diperlakukan sebagai ekspor barang sehingga berlaku ketentuan PPN atas ekspor barang secara umum.

Selain penghargaan, SE-24 juga mengatur perlakuan PPN atas imbalan jasa manajemen yang diberikan oleh pembeli yang berada di luar daerah pabean kepada penjual di dalam daerah pabean. Atas pemanfaatan jasa manajemen ini tidak dikenai PPN.

Ketentuan ini tentu saja menarik karena boleh jadi para perumus SE-24 memandang pemanfaatan jasa manajemen ini terjadi di luar daerah pabean, bukan di dalam daerah pabean. Manfaat tersebut dapat berupa terpeliharanya atau meningkatnya penjualan di luar negeri. Oleh karenanya, ketentuan Pasal 4 ayat (1) huruf ‘e’ Undang-Undang PPN yang mengatur syarat pengenaan PPN atas pemanfaatan jasa dari luar daerah pabean di dalam daerah pabean tidak terpenuhi.

Catatan terakhir berkenaan dengan imbalan berbentuk BKP adalah diharuskannya memakai harga kesepakatan antara penjual dan pembeli sebagai Dasar Pengenaan Pajak (DPP), baik untuk PPh maupun PPN. Khusus untuk penghargaan, apabila nilai kesepakatan tidak diketahui, DPP dihitung berdasarkan harga pasar.

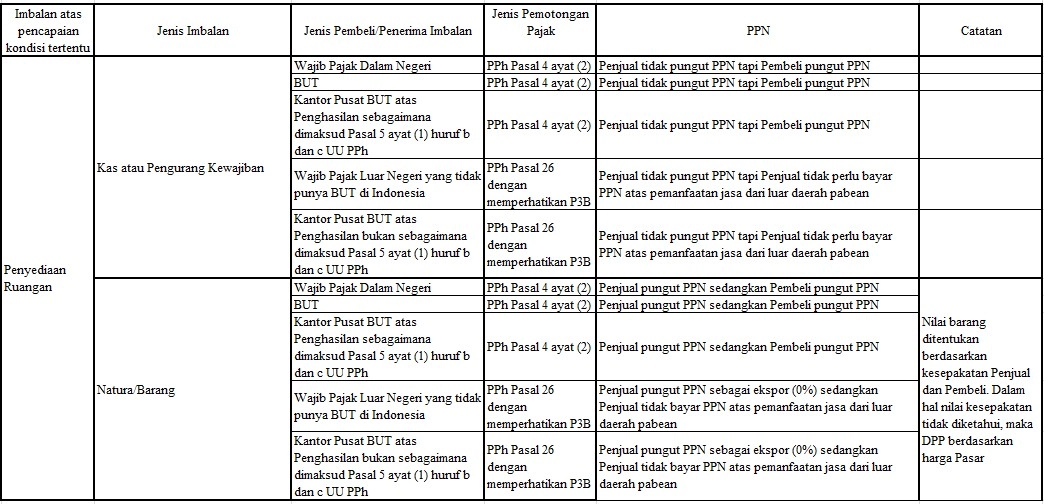

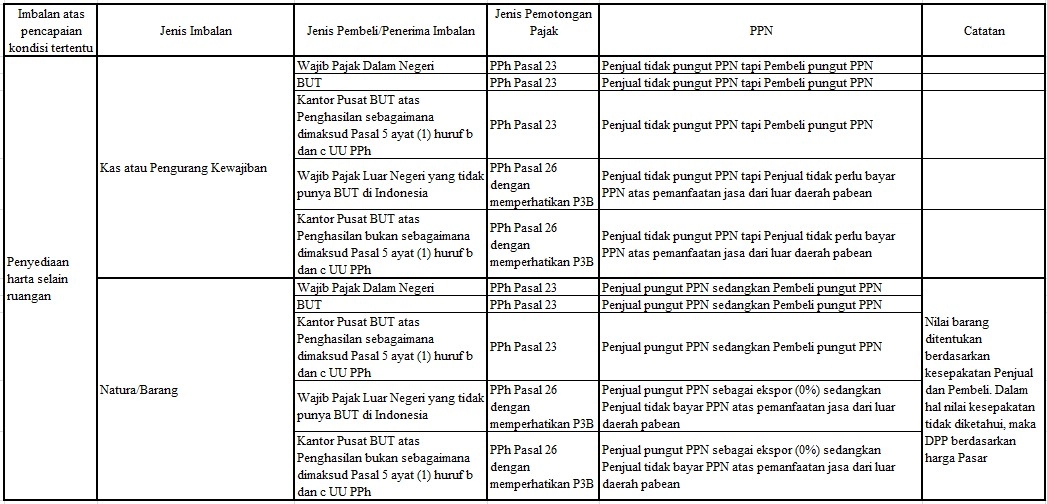

Imbalan atas Penyediaan Ruang dan/atau Peralatan Tertentu

Berdasarkan perikatan jual beli, penjual dapat meminta fasilitas kepada pembeli berupa penyediaan ruang dan/atau peralatan tertentu untuk kepentingan penjual, yang dapat berupa lantai untuk menempatkan barang dan rak pemajangan barang penjualan, termasuk rak, rak gantungan, dan/atau etalase untuk menaruh barang yang dipamerkan dalam rangka mendukung kegiatan pemasaran produk dari penjual.

SE-24 menegaskan bahwa imbalan yang diberikan oleh penjual kepada pembeli atas penyediaan fasilitas ruang merupakan penghasilan dari persewaan tanah dan/atau bangunan bagi pembeli. Sementara itu, imbalan yang diberikan atas penyediaan fasilitas tertentu (selain ruangan) merupakan penghasilan sehubungan dengan penggunaan harta bagi pembeli. Adapun imbalan ini dapat berupa uang atau barang dan/atau pengurang kewajiban.

Berikut perlakuan perpajakan atas imbalan berupa penyediaan ruang dan/atau peralatan tertentu yang diatur dalam SE-24.

Tabel 2 Perlakuan Perpajakan atas Imbalan berupa Penyediaan Ruang dan/atau Peralatan Tertentu Berdasarkan SE-24

Sumber: diolah oleh Penulis dari SE-24.

Dalam praktik, seringkali ditemukan persoalan apakah penggunaan rak atau etalase diperlakukan sebagai sewa fasilitas atau sewa ruangan. Namun, berlakunya SE-24 sebagaimana diuraikan di atas cukup memberi kejelasan karena terdapat pembedaan perlakuan antara penyediaan ruangan atau harta bukan ruangan.

Mengenai perlakuan PPN, ketentuan bahwa penjual tidak wajib memungut PPN atas pemanfaatan ruangan atau peralatan dari pembeli di luar negeri tetap sejalan dengan ketentuan UU PPN. Alasannya, pemanfaatan dari sewa ruangan atau fasilitas tertentu jelas tetap terjadi di luar daerah pabean, bukan di dalam daerah pabean.

Penerimaan Kompensasi yang Diterima Sehubungan dengan Transaksi Jual Beli

Dalam perikatan jual beli, penjual dapat memberikan imbalan berupa kompensasi sehubungan dengan transaksi jual beli dalam bentuk uang, barang, dan/atau pengurang kewajiban. Pemberian kompensasi ini disebabkan adanya risiko atas terjadinya fluktuasi harga, keterlambatan pengiriman barang, atau program penjualan tertentu atas perintah penjual.

Fluktuasi harga dapat memengaruhi harga jual pada tingkat pembeli yang dapat menimbulkan potensi kerugian bagi pembeli. Oleh karena itu, penjual memberikan sejumlah kompensasi atau disebut perlindungan harga (price protection).

Keterlambatan pengiriman barang terjadi dalam hal barang sampai di tempat pembeli melebihi batas waktu yang telah disepakati. Penjual memberikan kompensasi kepada pembeli atas keterlambatan pengiriman tersebut dalam bentuk penalti.

Program penjualan tertentu atas perintah penjual. Misalnya, pemberian cicilan bunga 0% kepada pembeli akhir dan dalam skema ini, pembeli membayar beban bunga terlebih dahulu kepada lembaga pemberi pinjaman. Setelahnya, pembeli akan mendapatkan penggantian dari penjual.

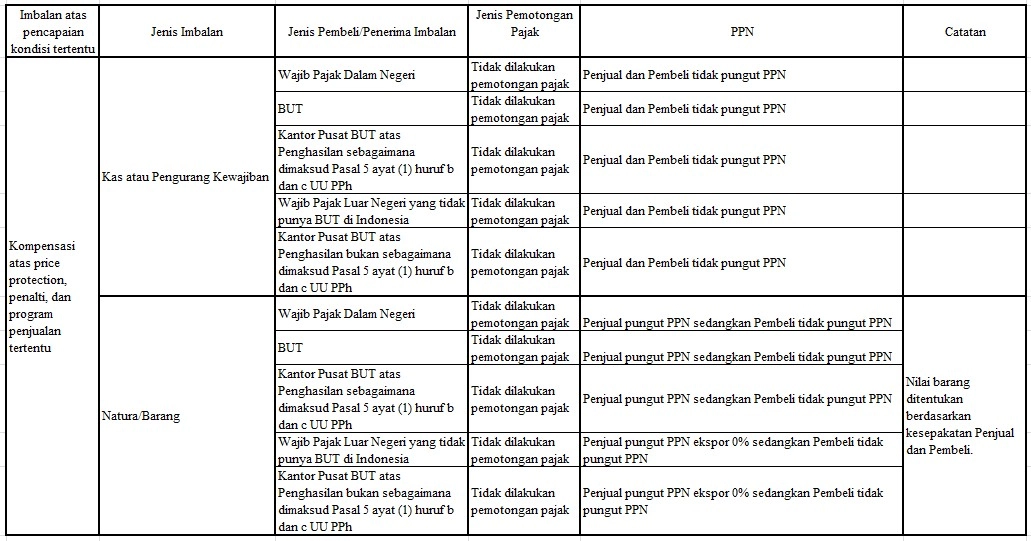

Berikut perlakuan perpajakan atas imbalan berupa kompensasi atas price protection, penalti, dan pembayaran atas program penjualan tertentu yang dirumuskan dalam SE-24.

Tabel 3 Perlakuan Perpajakan atas Imbalan berupa Kompensasi atas Price Protection, Penalti, dan Pembayaran atas Program Penjualan Tertentu Berdasarkan SE-24

Sumber: diolah oleh Penulis dari SE-24.

Berdasarkan Tabel 3 di atas, dapat disimpulkan bahwa kompensasi yang diterima pembeli sehubungan dengan transaksi jual beli tidak dianggap sebagai penghasilan. Tidak pula dianggap sebagai penyerahan jasa dari pembeli kepada penjual.

Ketentuan dalam SE-24 ini diharapkan dapat memberi kepastian hukum mengingat sebelum berlakunya SE-24, sering terjadi perdebatan di lapangan terkait pemajakan atas kompensasi ini. Tidak hanya antara penjual dan pembeli, tetapi juga antara wajib pajak dan pemeriksa pajak.

Akhirnya, SE-24 juga menegaskan bahwa imbalan kepada pembeli berkenaan dengan kondisi-kondisi tertentu sebagaimana telah diuraikan di atas, bukan merupakan potongan harga. Oleh karenanya, imbalan tersebut tidak dicantumkan sebagai potongan harga, baik dalam faktur penjualan (commercial invoice) maupun dalam faktur pajak yang mengurangi harga jual dalam menghitung DPP. Artinya, apabila penjual memasukkan imbalan tersebut sebagai potongan harga dalam faktur penjualan atau faktur pajak, potongan harga tersebut akan dikoreksi sehingga DPP yang diakui adalah sebelum potongan harga.

Untuk lebih jelas memahami penjelasan di atas, dapat dilihat contoh-contoh kasus yang tertuang dalam Lampiran SE-24 sebagai berikut.

Contoh Kasus 1: Penghargaan

Contoh Kasus 2: Jasa Manajemen

Contoh Kasus 3: Penyediaan Harta Selain Ruangan

Contoh Kasus 4: Kompensasi atas Price Protection