PESATNYA perkembangan teknologi dan digitalisasi pada era globalisasi berdampak pada aktivitas bisnis serta investasi lintas batas. Transaksi lintas batas (cross border) menjadi makin sering dilakukan. Alhasil, pemahaman tentang pajak internasional menjadi kebutuhan, bukan lagi pilihan.

Urgensi tersebut disebabkan kedaulatan suatu negara untuk mengatur aspek internasional dari ketentuan pajaknya dapat berbeda dan saling berbenturan dengan negara lain. Oleh karena itu, ada risiko terjadinya saling klaim hak pemajakan atas suatu objek pajak ataupun subjek pajak yang sama.

Tidak mengherankan jika muncul upaya perumusan norma pajak internasional sebagai pedomen yang dapat diterima secara luas di tingkat global. Menurut Darussalam, Septriadi, dan Asyir (2023), langkah ini diperlukan untuk menghindari tumpang tindih klaim hak pemajakan.

Singkatnya, peran pajak internasional adalah mengatur batasan penerapan aspek internasional dari ketentuan domestik masing-masing negara berdasarkan pada hukum kebiasaan internasional dan perjanjian antarnegara (treaty).

Adapun ketentuan yang mengatur batasan-batasan tersebut merujuk pada persetujuan penghindaran pajak berganda (P3B). Oleh karena itulah, pemahaman mengenai fundamental pajak internasional serta interpretasi P3B menjadi krusial, terutama bagi wajib pajak.

Jika dari kacamata otoritas, ada kepentingan untuk mendapatkan hak pemajakan. Sementara itu, dari kacamata wajib pajak, ada kebutuhan mengoptimalkan pengelolaan pajak serta meminimalkan risiko sengketa di tengah upaya memperluas sumber penghasilan dengan cost yang efisien.

Dalam konteks risiko pemajakan berganda misalnya, wajib pajak yang terlibat dalam transaksi perlu memahami P3B antara negara asal dan tempat transaksi. Selain untuk menghindari risiko pemajakan berganda, ada juga peluang untuk penyusunan strategi pajak yang lebih efisien.

Ada sejumlah ketentuan yang pada akhirnya perlu dipahami karena berkaitan dengan transaksi yang dilakukan. Misal, ketentuan mengenai laba usaha dan kaitannya dengan ketentuan distribusi lainnya, bentuk usaha tetap, associated enterprise, serta capital gains dan harta tak bergerak,

Kemudian, ketentuan passive income dan beneficial owner, capital gains dan pengalihan tidak langsung atas saham, penghasilan orang pribadi dan penghasilan lainnya, serta aspek administratif dalam P3B.

Selain itu, perlu juga pemahaman mengenai penghindaran pajak internasional, perencanaan pajak, dan penyalahgunaan P3B. Kemudian, dibutuhkan pula pengetahuan mengenai isu terkini pajak internasional, salah satunya adalah penerapan pajak minimum global (global minimum tax/GMT).

Terlebih, Indonesia telah mengambil langkah konkret dengan menerbitkan PMK 136/2024. Beleid ini menjadi dasar penerapan ketentuan GMT di Indonesia sekaligus membawa era baru lanskap pajak internasional di Indonesia.

Pemahaman yang tepat pada akhirnya dapat membentuk mindset internasional dalam penyusunan strategi pengelolaan pajak. Kembali lagi, di tengah era globalisasi seperti saat ini, pemahaman ketentuan domestik perlu dibarengi dengan pengetahuan pajak internasional.

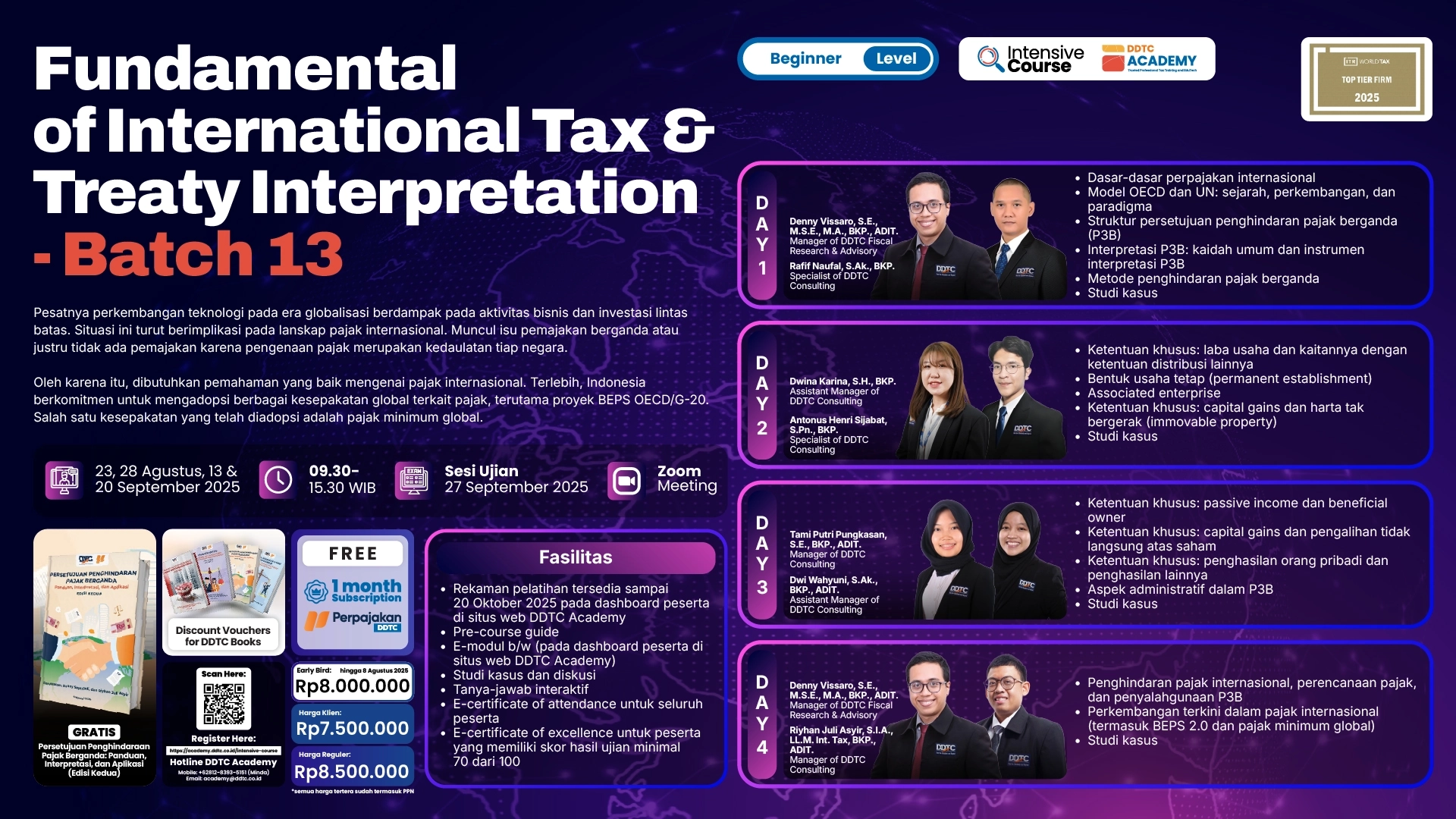

Dengan urgensi tersebut, DDTC Academy kembali menggelar Intensive Course bertajuk Fundamental of International Tax and Treaty Interpretation (Batch 13). Acara ini akan dilaksanakan secara online via Zoom Meeting sebanyak 4 kali pertemuan dan 1 sesi ujian.

Pemateri dalam course ini adalah para profesional DDTC yang telah lulus sertifikasi Principles of International Taxation dari Chartered Institute of Taxation (CIOT), Inggris. Beberapa pemateri bahkan telah menyandang gelar Advanced Diploma in International Taxation (ADIT).

Sebagai informasi, sebanyak 25 profesional DDTC telah memegang sertifikasi Principles of International Taxation dan sebanyak 29 profesional bersertifikasi Transfer Pricing Option dari CIOT Inggris. Sebanyak 17 profesional DDTC juga telah menyandang gelar ADIT.

Adapun DDTC Academy juga menjadi satu-satunya institusi di Indonesia yang diakui CIOT untuk menyelenggarakan kelas persiapan ujian ADIT. Sejak mendapat pengakuan resmi pada 2019, DDTC Academy berkomitmen untuk terus memberikan pelatihan berkualitas tinggi.

Kredensial tersebut sekaligus menunjukkan bahwa pemateri tidak hanya menguasai konsep dasar dan lanjutan pajak internasional, tetapi juga memiliki pemahaman yang komprehensif terhadap perkembangan regulasi global.

Selain itu, para pemateri juga berpengalaman dalam menangani permasalahan pajak internasional. Pengalaman praktis ini memastikan setiap materi relevan dengan tantangan yang dihadapi dalam praktik sehari-hari. Oleh karena itu, pada setiap sesi, ada studi kasus yang akan dipelajari bersama.

Berikut ini susunan pemateri dan topik yang akan dibahas dalam intensive course.

Secara eksklusif, para peserta course kali ini akan mendapatkan buku terbitan DDTC yang berjudul Persetujuan Penghindaraan Pajak Berganda: Panduan, Interpretasi, dan Aplikasi (Edisi Kedua). Berikut ini daftar fasilitas yang akan didapatkan oleh peserta.

Daftar sekarang untuk mendapatkan harga early bird (berlaku sampai dengan 8 Agustus 2025) senilai Rp8.000.000. Setelah itu, harga berlaku normal, yakni senilai Rp8.500.000. Ada pula harga khusus client senilai Rp7.500.000. Daftar melalui situs web DDTC Academy.

Info lebih lanjut? Hubungi WhatsApp Hotline DDTC Academy 0812-8393-5151 (Minda), email [email protected], atau melalui akun Instagram DDTC Academy (@ddtcacademy).