Pertanyaan:

PERKENALKAN saya Iman. Saat ini saya bekerja sebagai staf pajak di perusahaan tambang di Jakarta. Perusahaan kami ingin memberikan fasilitas berupa rumah bagi karyawan dengan jabatan tertentu. Dari sisi pajak, apakah sebaiknya fasilitas tersebut diberikan dalam bentuk rumah siap huni atau dalam bentuk tunjangan? Lantas bagaimana perlakuan pajaknya? Sebagai informasi, perusahaan kami menanggung beban PPh Pasal 21 karyawan.

Iman, Jakarta.

Jawaban:

TERIMA kasih Bapak Iman atas pertanyaannya. Berdasarkan pada ketentuan Undang-Undang Pajak Penghasilan (UU PPh) saat ini, pada dasarnya terdapat perbedaan perlakukan pajak apabila fasilitas perumahan tersebut diberikan dalam bentuk rumah siap huni atau jika diberikan dalam bentuk tunjangan.

Apabila diberikan dalam bentuk rumah siap huni, fasilitas tersebut termasuk ke dalam pengertian pemberian natura atau kenikmatan yang tidak dapat dijadikan biaya fiskal bagi perusahaan (non-deductible expense). Sementara itu, dari sisi karyawan, natura tersebut bukan merupakan objek penghasilan (non-taxable income). Hal ini sesuai dengan ketentuan Pasal 9 ayat (1) huruf e dan Pasal 4 ayat (3) huruf d UU PPh.

Namun sebaliknya, apabila fasilitas rumah tersebut diberikan dalam bentuk tunjangan, atas biaya yang dikeluarkan boleh dijadikan pengurang penghasilan bruto bagi perusahaan (deductible expense). Sementara itu, dari sisi karyawan, tunjangan yang diterima merupakan objek PPh (taxable income). Hal ini sebagaimana diatur dalam Pasal 4 ayat (1) huruf a dan Pasal 6 ayat (1) huruf a UU PPh.

Lantas, yang menjadi pertanyaan, apakah pemberian fasilitas tersebut lebih baik diberikan dalam bentuk tunjangan atau natura? Tentunya, jawaban dari pertanyaan ini bersifat relatif. Sebab, penghitungan beban pajak, baik dari sisi perusahaan maupun orang pribadi dipengaruhi oleh berbagai faktor, salah satunya dari gap atau perbedaan tarif PPh badan dan PPh orang pribadi (OP).

Sebagai contoh, apabila karyawan penerima fasilitas tersebut memiliki penghasilan yang tinggi dan dikenakan lapisan tarif PPh OP tertinggi (30%) maka akan lebih menguntungkan jika diberikan dalam bentuk natura. Mengingat tarif PPh badan saat ini berlaku sebesar 22%.

Sebaliknya, jika karyawan penerima fasilitas tidak dikenakan lapisan tarif tertinggi, pemberian fasilitas dalam bentuk tunjangan bisa lebih menguntungkan (misalnya hanya sampai tarif 5% atau 15%). Sebab, tarif PPh OP yang diterapkan jauh lebih rendah dari PPh badan.

Untuk lebih jelasnya, berikut disajikan ilustrasi sederhana.

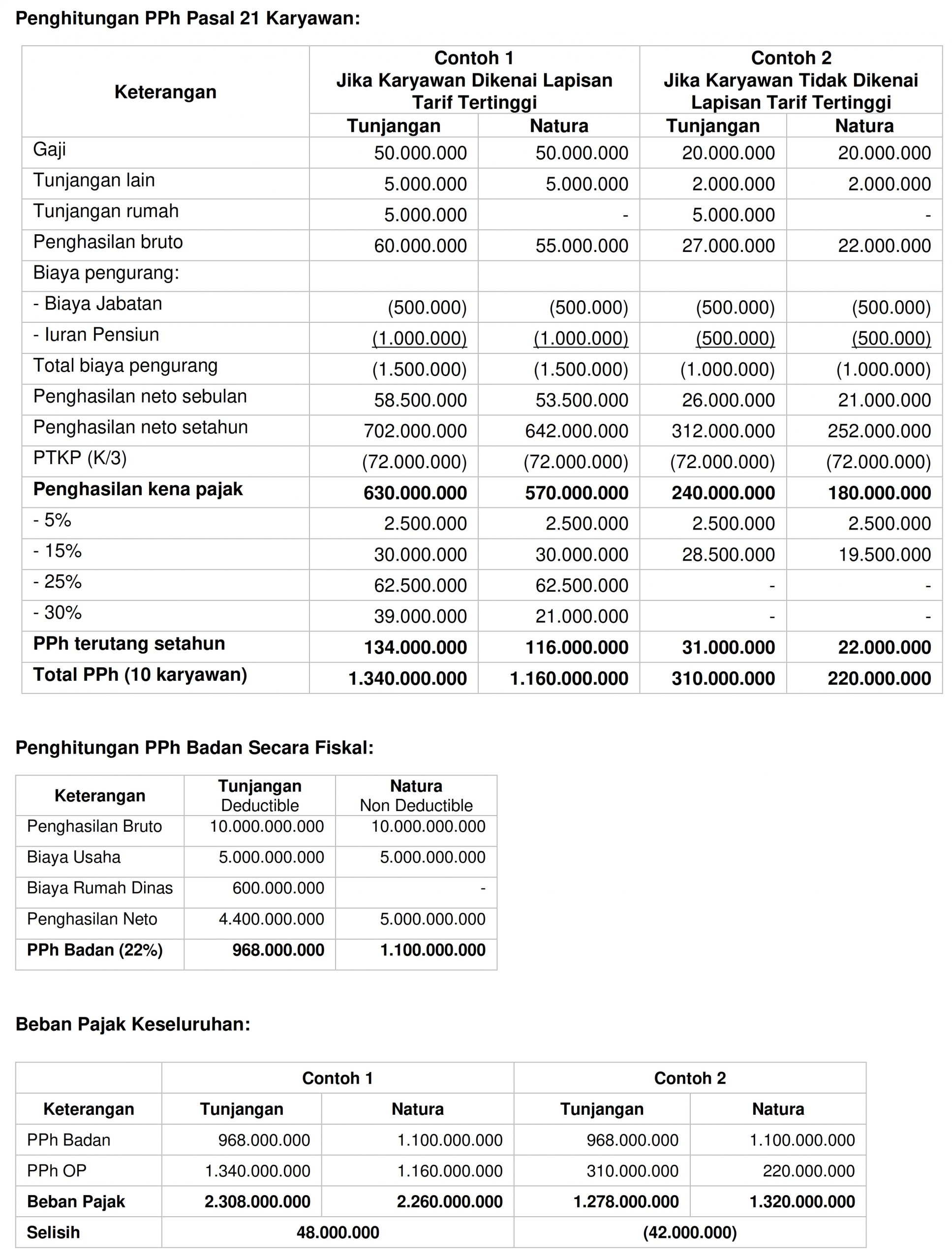

Dalam contoh 1 PT A memberikan tunjangan rumah kepada 10 karyawan dengan jabatan tertentu sebesar Rp5.000.000 per bulan untuk setiap karyawan (total tunjangan setahun Rp600.000.000). Sementara dalam contoh 2, PT A memberikan fasilitas rumah dalam bentuk jadi atau siap huni dengan total biaya senilai Rp600.000.000.

Berikut asumsi penghitungan PPh Pasal 21 karyawan dan PPh badan-nya.

Berdasarkan pada penghitungan di atas, dapat disimpulkan pemberian fasilitas rumah dinas dalam bentuk natura kepada karyawan berpenghasilan tinggi akan menimbulkan total beban pajak lebih rendah dibandingkan dengan memberikan tunjangan perumahan dalam bentuk uang.

Sebaliknya, jika pemberian fasilitas rumah dinas tersebut diberikan dalam bentuk natura kepada karyawan yang tidak berpenghasilan tinggi atau menengah (tidak dikenai lapisan tarif tertinggi), beban pajak keseluruhan yang ditanggung jauh lebih besar jika dibandingkan dengan memberikan tunjangan perumahan dalam bentuk uang.

Dengan demikian, apabila beban PPh Pasal 21 orang pribadi ditanggung oleh perusahaan, total beban pajak akan lebih efisien jika fasilitas rumah diberikan dalam bentuk natura untuk karyawan yang penghasilannya dikenai lapisan tarif tertinggi dan diberikan dalam bentuk uang untuk karyawan yang penghasilannya belum dikenai tarif tertinggi.

Sebagai informasi, saat ini terdapat rencana pemerintah untuk menyesuaikan tarif PPh orang pribadi dan pengenaan fringe benefit tax (FBT) atas pemberian natura dalam revisi UU KUP. Kedua hal tersebut tentu akan memberikan implikasi terhadap beban pajak pada ilustrasi kasus di atas.

Demikian jawaban kami. Semoga membantu. (kaw)