PAJAK Pertambahan Nilai (PPN) merupakan pajak konsumsi barang dan jasa di daerah pabean yang dikenakan secara bertingkat di setiap jalur produksi dan distribusi. PPN yang terutang dihitung dengan cara mengalikan tarif PPN yang berlaku dengan dasar pengenaan pajak (DPP) PPN.

Hal ini berarti terdapat 2 komponen yang penting untuk dipahami dalam menentukan besaran PPN terutang atas suatu transaksi, yaitu tarif PPN dan DPP PPN. Adapun DPP PPN menjadi komponen yang krusial karena berperan signifikan dalam menentukan besarnya PPN terutang.

Umumnya, DPP PPN diartikan sebagai harga yang dibebankan oleh pihak yang menyerahkan barang dan/atau jasa atas penyerahan yang dilakukannya. Dengan kata lain, DPP PPN adalah harga barang dan/atau jasa yang diserahkan (Darussalam, Septriadi, dan Dhora, 2018).

Sementara itu, Schenk dan Oldman (2007) mengartikan DPP PPN sebagai jumlah uang dan nilai pasar wajar sebagai nilai (consideration) yang diterima atas suatu transaksi. Pada umumnya, setiap negara mempunyai aturan khusus yang dipakai untuk menentukan DPP PPN atas transaksi tertentu.

Misalnya, cara menentukan DPP PPN di negara Uni Eropa yang diatur melalui VAT Directive. Untuk mencakup transaksi dengan karakteristik yang lebih rumit, VAT Directive telah menetapkan seperangkat aturan yang mendefinisikan dan menjelaskan mengenai DPP PPN.

Aturan tersebut dibedakan berdasarkan 3 jenis transaksi, yaitu DPP PPN atas penyerahan barang atau jasa, DPP PPN atas impor barang, dan DPP PPN atas penyerahan antar sesama negara Uni Eropa (Darussalam, Septriadi, dan Dhora, 2018).

Dalam konteks ketentuan pajak di Indonesia, DPP PPN diatur dalam Pasal 8A ayat (1) UU PPN s.t.d.t.d UU HPP. Berdasarkan pada pasal tersebut, DPP PPN di Indonesia meliputi harga jual, penggantian, nilai impor, nilai ekspor, atau nilai lain yang dipakai sebagai dasar untuk menghitung pajak yang terutang.

Tiap-tiap jenis DPP PPN tersebut mempunyai pengertian serta peruntukkan yang berbeda. Oleh karena itu, sangat penting untuk mencermati pengertian dari masing-masing jenis DPP PPN sebagaimana yang telah dirumuskan dalam UU PPN s.t.d.t.d UU HPP. Berikut ini penjelasannya.

Dalam kurun 41 tahun sejak disahkan pada 31 Desember 1983, Undang-Undang (UU) No. 8 Tahun 1983 tentang Pajak Pertambahan Nilai Barang dan Jasa dan Pajak Penjualan atas Barang Mewah (UU PPN 8/1983) telah mengalami 5 kali perubahan.

Apabila ditelusuri, terminologi nilai lain mulai muncul pada UU PPN 11/1994 yang merupakan perubahan pertama UU PPN. Kendati tidak menjelaskan definisi dari nilai lain, UU PPN 11/1994 menambahkan nilai lain sebagai salah satu jenis DPP.

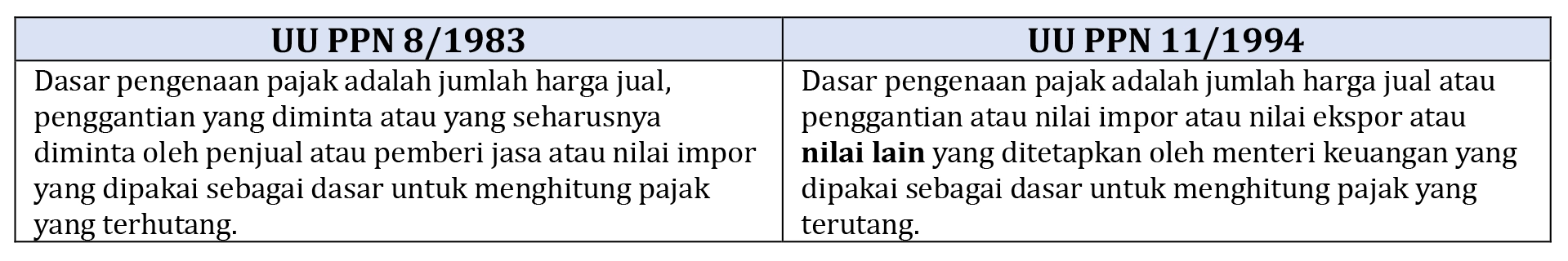

Penambahan nilai lain sebagai salah satu jenis DPP tersebut terlihat dari berubahnya definisi DPP berdasarkan UU PPN 8/1983 dan UU PPN 11/1994. Untuk memperjelas, berikut perbandingan definisi DPP pada Pasal 1 huruf n UU PPN 8/1983 dan Pasal 1 huruf n UU PPN 11/1994.

Berdasarkan pada perbandingan tersebut, UU PPN 8/1983 hanya menyebutkan 3 jenis DPP, yaitu harga jual, penggantian, dan nilai impor. Sementara itu, UU PPN 11/1994 menyebutkan 5 jenis DPP, yaitu harga jual, penggantian, nilai impor, nilai ekspor, serta nilai lain.

Mengacu pada Penjelasan Pasal 1 huruf n UU PPN 11/1994, salah satu alasan diberlakukannya nilai lain sebagai DPP apabila harga jual, penggantian, nilai impor, atau nilai ekspor sukar ditetapkan. Berikut ini bunyi penggalan Penjelasan Pasal 1 huruf n UU PPN 11/1994.

“Dalam hal penerapan Harga Jual atau Penggantian atau Nilai Impor atau Nilai Ekspor akan menimbulkan ketidakadilan atau karena Harga Jual atau Penggantian sukar ditetapkan, maka Menteri Keuangan dapat menentukan Nilai Lain sebagai Dasar Pengenaan Pajak”

Dalam perkembangannya, UU PPN 18/2000 mengubah definisi DPP dan menambahkan penjelasan terkait dengan penggunaan DPP nilai lain. Berdasarkan Pasal 1 angka 17 UU PPN 18/2000, pengertian DPP berubah menjadi sebagai berikut.

“Dasar Pengenaan Pajak adalah jumlah Harga Jual, Penggantian, Nilai Impor, Nilai Ekspor, atau Nilai Lain yang ditetapkan dengan Keputusan Menteri Keuangan yang dipakai sebagai dasar untuk menghitung pajak yang terutang.”

Berdasarkan pada definisi tersebut, nilai lain yang digunakan sebagai DPP dalam menghitung PPN terutang ditetapkan dengan keputusan menteri keuangan. Berdasarkan pada penjelasan Pasal 9 ayat (1) UU PPN 18/2000, DPP PPN dapat ditetapkan dengan keputusan menteri keuangan hanya untuk menjamin rasa keadilan dalam hal:

Berselang hampir 9 tahun setelahnya, pemerintah mengundangkan UU PPN 42/2009 yang merupakan perubahan ketiga UU PPN. Melalui UU PPN 42/2009 tersebut, pemerintah di antaranya menambahkan Pasal 8A.

Pasal 8A ayat (1) UU PPN 42/2009 kembali menegaskan PPN yang terutang dihitung dengan cara mengalikan tarif PPN dengan DPP yang meliputi harga jual, penggantian, nilai impor, nilai ekspor, atau nilai lain.

Sesuai dengan Pasal 8A ayat (2) UU PPN 42/2009, ketentuan mengenai nilai lain diatur dengan atau berdasarkan pada peraturan menteri keuangan (PMK). Merujuk pada penjelasan Pasal 8A ayat (2) UU PPN 42/2009, DPP berupa nilai lain diatur dengan atau berdasarkan PMK hanya untuk menjamin rasa keadilan dalam hal:

Munculnya Pasal 8A tersebut memperjelas eksistensi nilai lain sebagai DPP serta menjadi dasar ketentuan nilai lain hingga saat ini.

UU HPP membawa beragam perubahan atas ketentuan pajak, termasuk perihal nilai lain. Perubahan itu di antaranya adalah dihapusnya Pasal 8A ayat (2) yang sebelumnya mendelegasikan pengaturan nilai lain sebagai DPP dalam PMK.

Adapun ketentuan yang mendelegasikan pengaturan nilai lain sebagai DPP dalam PMK berpindah ke Pasal 16G huruf a. Seperti sebelumnya, Penjelasan Pasal 16G huruf a menyatakan DPP berupa nilai lain diberlakukan apabila jenis DPP lain sukar ditetapkan.

“Dasar Pengenaan Pajak berupa nilai lain diberlakukan untuk menjamin kepastian hukum dalam hal Harga Jual, Nilai Penggantian, Nilai Impor, dan Nilai Ekspor sebagai Dasar Pengenaan Pajak sukar ditetapkan.”

Dengan demikian, nilai lain adalah nilai berupa uang yang ditetapkan sebagai DPP PPN. DPP berupa nilai lain ini diberlakukan dalam hal harga jual, nilai penggantian, nilai impor, dan nilai ekspor sebagai DPP sukar ditetapkan. Hal ini berarti DPP nilai lain ini tidak berlaku untuk sembarang transaksi.

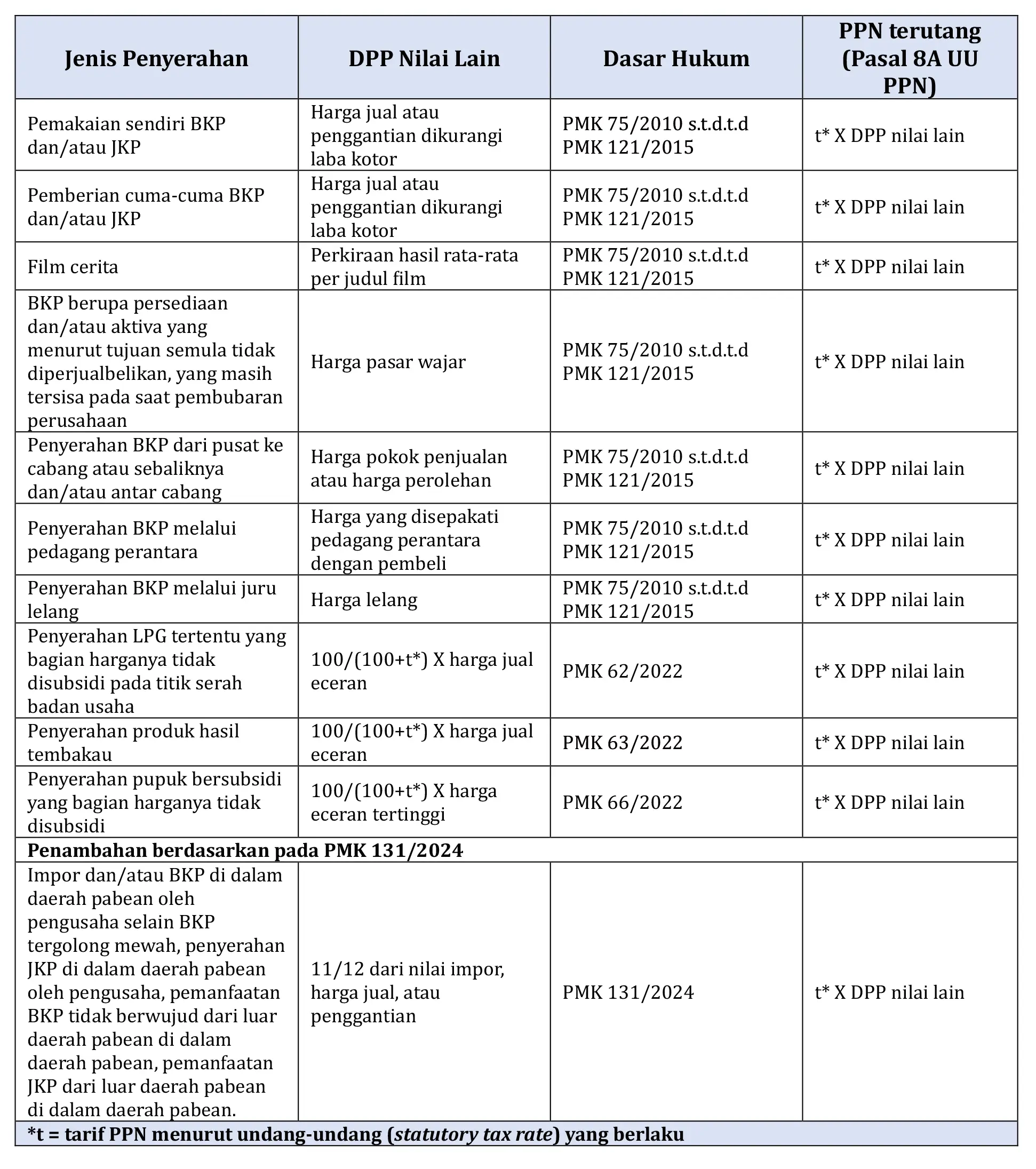

Terdapat beragam PMK sebagai delegasi dari Pasal 16G huruf a UU PPN s.t.d.t.d UU HPP yang mengatur lebih lanjut mengenai nilai lain sebagai DPP PPN. Berikut ringkasan PMK serta jenis penyerahan yang menggunakan nilai lain.

Sebelum UU HPP dan aturan turunannya berlaku, jasa pengiriman paket, jasa biro perjalanan tertentu, dan jasa freight forwarding sempat memakai nilai lain. Namun, berdasarkan pada PMK 71/2022, PPN atas ketiga jasa tersebut kini dihitung menggunakan besaran tertentu. Simak ‘Beda DPP Nilai Lain dan Besaran Tertentu dalam Pengenaan PPN’.

Selain itu, UU HPP menambahkan Pasal 8A ayat (3) yang mengatur pajak masukan atas: (i) perolehan BKP dan/atau JKP; (ii) impor BKP; dan (iii) pemanfaatan BKP tidak berwujud dan/atau pemanfaatan JKP dari luar daerah pabean di dalam daerah pabean, yang menggunakan DPP nilai lain dapat dikreditkan.

Penggunaan DPP berupa nilai lain dalam hal penghitungan beban PPN yang terutang juga kerap ditemukan di berbagai negara. Sebagai informasi, pada umumnya setiap negara menggunakan elemen DPP yang berlaku umum dan telah diatur secara baku, baik dalam rangka impor, penyerahan dalam negeri, dan sebagainya.

Penggunaan DPP nilai lain umumnya bertujuan untuk 2 hal. Pertama, mengurangi tarif efektif PPN, yaitu beban PPN yang sesungguhnya dibayarkan terlepas dari tarif statutory yang berlaku (Tait, 1988). Skema DPP nilai lain tersebut menjadi alternatif, alih-alih menggunakan suatu skema keringanan dengan tarif 0% dan fasilitas pembebasan. Misal, dahulu Swedia menggunakan suatu formula khusus yang mengurangi nilai DPP sebesar 50% untuk PPN sektor perumahan.

Namun demikian, seiring berjalannya waktu, skema DPP nilai lain untuk mengurangi tarif efektif PPN kian jarang ditemukan. Hal tersebut diduga karena kian banyaknya negara yang kini menerapkan skema multitarif (Darussalam, 2021), sehingga tujuan pengurangan tarif efektif PPN bisa diimplementasikan melalui reduced rate (tarif yang lebih rendah).

Kedua, mengatasi persoalan kesulitan penerapan DPP PPN yang berlaku umum dalam transaksi atau sektor tertentu (Tait, 1988). Secara alamiah, tantangan untuk mengimplementasikan DPP yang berlaku umum sangat mungkin terjadi. Misal, dalam hal kurang tepatnya nilai tagihan sebagai DPP karena adanya keterlibatan berbagai jasa dan barang dalam suatu penyerahan.

Contoh lain, dalam hal jika suatu penyerahan dilakukan secara cuma-cuma atau dilakukan antarapihak yang berafiliasi. Kesukaran inilah yang agaknya menyebabkan masih ditemuinya penggunaan suatu DPP yang berlaku secara spesifik/khusus di berbagai negara.

Berdasarkan pada IBFD Country Profile per 2024, penggunaan DPP nilai lain dapat ditemukan di berbagai negara. Turki menerapkan DPP nilai lain berupa harga pasar dalam hal pemberian cuma-cuma dan hadiah. Norwegia menerapkan DPP nilai lain dengan adanya pengurangan basis DPP untuk produk barang bekas, barang antik, karya seni, dan sebagainya.

Italia menggunakan harga pasar untuk transaksi pemakaian sendiri dan penyerahan antarpihak yang berafiliasi. Afrika Selatan menerapkan suatu DPP nilai lain dalam skema transaksi tertentu seperti, akvitas ekonomi syariah, transaksi antara pihak yang terafiliasi, perjanjian konstruksi, penyerahan barang dalam skema sewa, dan sebagainya.

Sebagai informasi, tidak setiap negara memiliki skema DPP nilai lain. Misalkan, Uruguay, Korea Selatan, Nigeria, dan sebagainya. Namun demikian, yang bisa dipelajari – dan sejatinya sejalan dengan undang-undang di Indonesia – penggunaan DPP nilai lain berlaku khusus untuk barang dan jasa tertentu, bukan mayoritas barang dan jasa.

Dengan terbitnya PMK 131/2024, penggunaan skema DPP berupa nilai lain ternyata justru diperluas, bahkan untuk mayoritas barang kena pajak (BKP) dan jasa kena pajak (JKP). Penggunaan tarif umum (statutory tax rate) yang langsung dikalikan dengan harga jual atau nilai impor sebagai DPP hanya berlaku untuk BKP tergolong mewah berupa kendaraan bermotor dan selain kendaraan bermotor yang dikenai pajak penjualan atas barang mewah (PPnBM). (kaw)