PAJAK kekayaan saat ini tengah menjadi instrumen yang dipertimbangkan banyak negara dalam upaya pemulihan ekonomi akibat pandemi Covid-19. Selain untuk meningkatkan penerimaan, pajak kekayaan juga menjadi sarana solidaritas antar warga negara.

Tahun ini, pajak kekayaan mulai dikenakan oleh sejumlah negara, baik secara temporer maupun secara permanen, seperti halnya di Argentina dan Spanyol. Negara lainnya seperti Amerika Serikat dan Kenya juga terus mewacanakan pengenaan pajak kekayaan.

Berbagai lembaga internasional juga telah merekomendasikan pengenaan pajak kekayaan, terutama dalam masa pandemi. PBB (2021) menilai pajak kekayaan perlu dipertimbangkan guna mengurangi ketimpangan yang timbul akibat pandemi Covid-19.

Sementara itu, IMF (2021) juga mencatat penerimaan pajak yang lebih besar diperlukan untuk mendanai program-program yang diperlukan dalam penanganan dampak pandemi, salah satunya melalui pengenanaan pajak kekayaan.

Pada praktiknya, pajak kekayaan telah lama menjadi instrumen fiskal di berbagai negara, khususnya negara-negara OECD. Di Norwegia, pajak kekayaan bersih (net wealth tax) dikenakan tarif sebesar 0,85% dan hasil penerimaan dibagi antara pemerintah pusat dan daerah. Sementara itu, Swiss juga memungut net wealth tax di tingkat daerah dengan tarif yang bervariasi.

Tak hanya di Eropa, pajak kekayaan juga telah diterapkan oleh negara OECD di Amerika Latin seperti Kolombia. Pemerintah Kolombia menetapkan tarif 1% atas aset bersih senilai lebih dari COP5 miliar atau setara Rp19,3 miliar (Tax Foundation, 2021).

Selain net wealth tax, terdapat pula beberapa negara yang menerapkan jenis pajak kekayaan untuk sumber kekayaan lainnya seperti harta tidak bergerak, warisan, transaksi keuangan, dan sumber lain sebagainya (OECD, 2017).

Italia dan Austria merupakan contoh negara yang mengenakan pajak kekayaan atas aset keuangan dan properti. Simak, Taksonomi Pajak atas Kekayaan. Lantas, seperti apa tren kontribusi pajak kekayaan di negara-negara OECD?

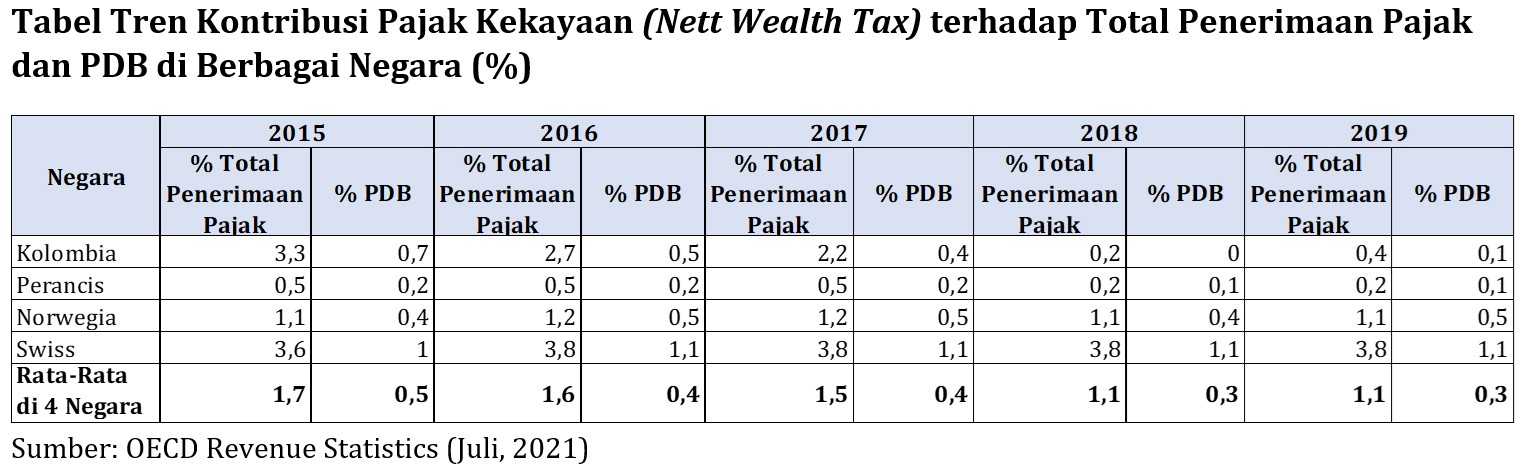

Berdasarkan data dari OECD Revenue Statistics, pajak kekayaan menyumbang sekitar 1,1—1,7% dari total penerimaan pajak di empat negara sepanjang 2015-2019. Jika dibandingkan dengan PDB, nilai pajak kekayaan yang dikumpulkan juga tidak dapat dibilang kecil, yaitu sekitar 0,3—0,5%.

Secara umum, terdapat tren penurunan kontribusi pajak kekayaan antarwaktu. Namun, tren sebaliknya justru terjadi di Swiss. Pada empat tahun terakhir, persentase pajak kekayaan secara konsisten tercatat menyumbang 3,8% terhadap total penerimaan pajak dan 1,1% terhadap PDB Swiss.

Terdapat dua alasan utama yang menyebabkan tingginya realisasi pajak kekayaan di Swiss. Pertama, Swiss memiliki ambang batas (threshold) yang lebih rendah atas obyek pajak kekayaan dibandingkan dengan negara lainnya.

Selain memiliki ambang batas yang lebih rendah, Swiss juga memiliki variasi tarif pajak antardaerah. Kedua, wajib pajak di Swiss terbilang patuh dan responsif untuk membayarkan pajak kekayaannya (Brulhart, et. al., 2019).

Sebaliknya, net wealth tax di Perancis justru mengalami penurunan pada dua tahun terakhir yakni hanya 0,2% dari total penerimaan pajak. Pemerintah Perancis pun memutuskan untuk mencabut net wealth tax dan menggantinya dengan pajak kekayaan atas properti (Tax Foundation, 2021).

Sebelum Perancis, beberapa negara OECD seperti Swedia, Jerman, dan Belanda juga memutuskan untuk mencabut net wealth tax dan melakukan penyesuaian pada jenis pajak kekayaannya karena berbagai alasan. Pada akhirnya, pemilihan jenis pajak kekayaan yang ideal memang perlu diselaraskan dengan apa yang menjadi sasaran pemerintah (Yustisia, 2019).

Secara keseluruhan, dari pengalaman negara-negara OECD tersebut, dapat dilihat pajak berbasis kekayaan memiliki implikasi positif terhadap penerimaan pajak dan perekonomian, salah satunya untuk meningkatkan rasio pajak. Simak, Saatnya Saling Menopang, Saatnya Pajak Solidaritas.

Sebab, sebagaimana kita ketahui, perbaikan rasio pajak menjadi krusial pada fase pemulihan ekonomi. Hal ini dikarenakan rasio pajak yang rendah membuat kapabilitas pemerintah dan ruang belanja negara menjadi cenderung terbatas. (rig)