INDONESIA membutuhkan suatu terobosan berupa pengaturan kuasa dan konsultan pajak yang bersifat menunjang kuantitas dan tetap menjaga kualitas kompetensi. Hal ini didasarkan pada berbagai justifikasi pengaturan profesi tersebut, seperti masih terbatasnya jumlah ahli perpajakan di Tanah Air. Simak ‘Justifikasi Ini Perlu Jadi Dasar Pengaturan Kuasa dan Konsultan Pajak’.

Urgensi terobosan pengaturan tersebut menjadi ulasan dalam buku ke-29 terbitan DDTC berjudul Kuasa dan Konsultan Pajak: Model dan Perbandingan. Buku hasil kolaborasi dengan PERTAPSI ini ditulis Founder DDTC Darussalam dan Danny Septriadi bersama Director DDTC Fiscal Research & Advisory B. Bawono Kristiaji.

Penulis menyatakan di satu sisi, terdapat tuntutan ketersediaan jumlah kuasa dan konsultan pajak yang memadai untuk memenuhi kebutuhan wajib pajak. Pada saat bersamaan, di sisi lain, diperlukan pengaturan terhadap standar kompetensi dan etika sebagai syarat yang tidak dapat ditawar dalam pemberian jasa perpajakan.

Jika keberadaan kuasa dan konsultan pajak diatur melalui suatu regulasi yang tidak tepat maka pemenuhan atas kebutuhan yang terus meningkat akan terhambat (Reibel, 2013). Sebaliknya, tanpa pengaturan yang jelas, legitimasi profesi kuasa dan konsultan pajak serta kepentingan fiskal negara dapat terganggu.

Pada akhirnya, diperlukan suatu terobosan. Salah satunya adalah suatu standar minimum pembelajaran kompetensi perpajakan di perguruan tinggi, otoritas perpajakan, serta asosiasi profesi kuasa dan konsultan pajak dengan pembuatan kurikulum dan modul-modul perpajakan yang selalu diperbarui (update).

Selain itu, sudah saatnya kompetensi kuasa dan konsultan yang selama ini didasarkan atas jenis wajib pajak serta ruang lingkup transaksinya (konsultan pajak tingkat A, B, dan C) untuk ditinjau ulang. Pengelompokan ke depan seharusnya didasarkan atas kompetensi dasar perpajakan dan kompetensi keahlian perpajakan.

Hal itu pada gilirannya turut berdampak pada pengaturan jalur masuk profesi kuasa dan konsultan pajak. Dalam konteks ini, untuk menjalankan profesi kuasa dan konsultan pajak, lulusan perguruan tinggi di bidang kompetensi dasar perpajakan sudah seyogianya sebagai ‘tuan rumah’ sehingga mendapat jalur prioritas. Skema inilah yang sudah ditemukan di beberapa negara, seperti Australia dan Jerman.

Tidak dimungkiri kuasa dan konsultan pajak merupakan profesi yang multidisiplin ilmu. Oleh karena itu, lulusan di luar bidang perpajakan juga diperbolehkan melalui jalur penyetaraan atau sertifikasi. Jalur ini juga mempertimbangkan irisan keahlian bidang ilmu lainnya dengan pajak serta wujud nyata mendorong jumlah kuasa dan konsultan pajak di Indonesia.

Dengan demikian, ujian sertifikasi seyogianya hanya berlaku bagi lulusan di luar bidang perpajakan untuk disetarakan. Artinya, bukan lantas terdapat kompetensi yang disamaratakan dengan lulusan perguruan tinggi di bidang perpajakan. Sebab, hal tersebut justru tidak sesuai dengan prinsip equal treatment.

Saat ini, kriteria mengenai pihak yang memiliki kompetensi tertuang dalam Penjelasan Pasal 32 ayat (3a) UU 6/1983 tentang KUP s.t.d.t.d. UU Cipta Kerja 2023. Ketentuan ini seyogianya dimaknai sebagai kehadiran berbagai jalur. Ketiga elemen, yaitu jenjang pendidikan tertentu, sertifikasi, dan/atau pembinaan oleh asosiasi atau Kementerian Keuangan seharusnya tidak bersifat kumulatif.

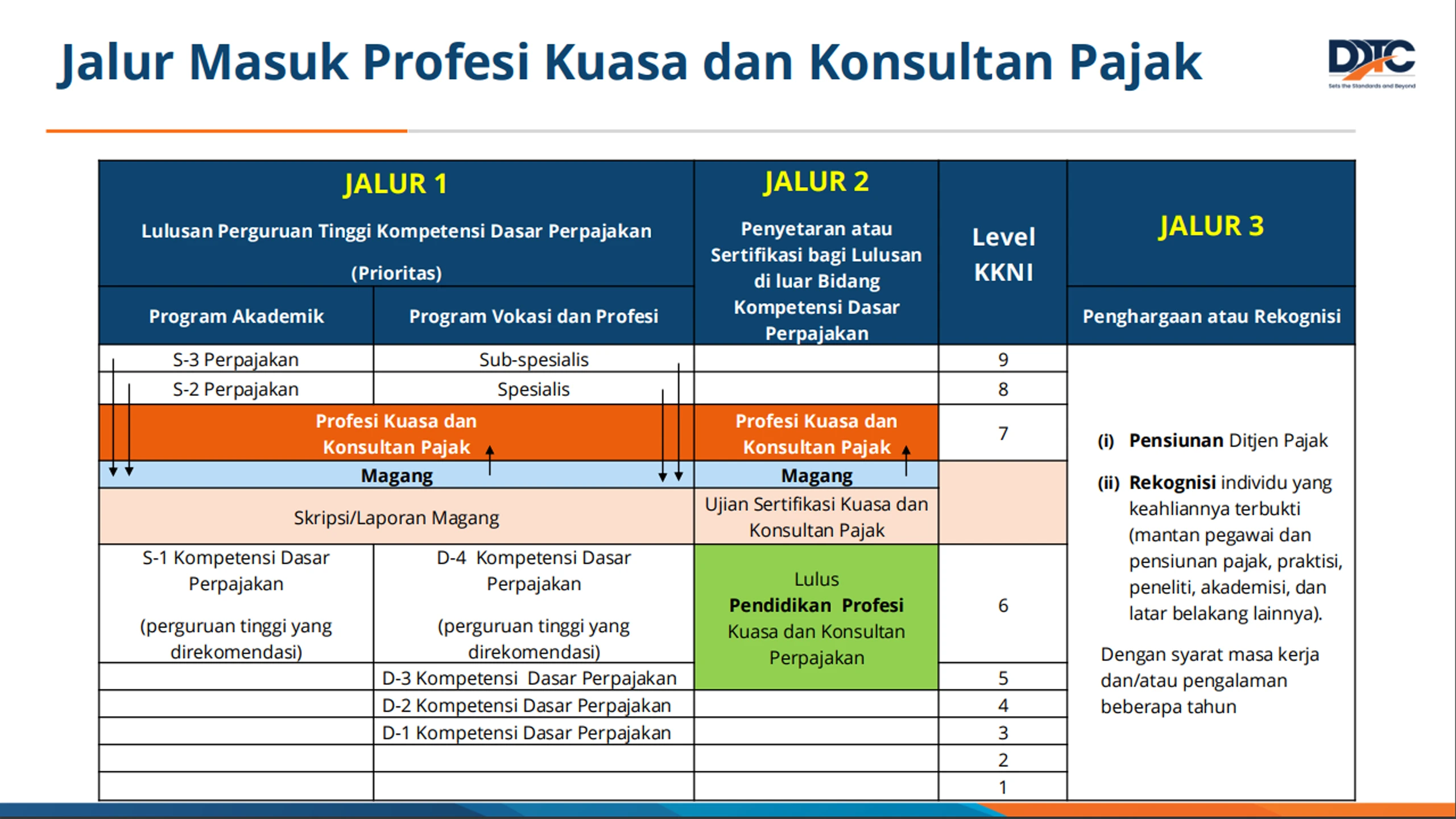

Dalam buku ini, penulis merekomendasikan suatu model terkait dengan jalur masuk untuk menjadi profesi kuasa dan konsultan pajak. Setidaknya ada 3 jalur, yakni lulusan perguruan tinggi kompetensi dasar perpajakan (prioritas) (jalur 1), penyetaraan atau sertifikasi bagi lulusan di luar bidang kompetensi dasar perpajakan (jalur 2), serta penghargaan atau rekognisi (jalur 3).

Secara umum, selain penggunaan ujian sertifikasi hanya untuk jalur 2, ada skema magang (pada tahap kompetensi dasar atau keahlian) sebelum resmi berprofesi sebagai kuasa dan konsultan pajak. Bagaimanapun, kualitas seorang kuasa dan konsultan pajak dapat diukur salah satunya dari latar belakang pendidikan kompetensi perpajakan dan pengalaman praktik di lapangannya.

Hal ini juga sejalan dengan program Kerangka Kualifikasi Nasional Indonesia (KKNI). KKNI adalah kerangka penjenjangan kompetensi SDM Indonesia yang menyandingkan, menyetarakan, serta mengintegrasikan sektor pendidikan dengan sektor pelatihan dan pengalaman kerja dalam suatu skema pengakuan kemampuan kerja yang disesuaikan dengan struktur di berbagai sektor pekerjaan.

Saat ini, KKNI juga telah menjadi rujukan dan arus utama dalam transformasi kurikulum pendidikan tinggi, yakni dengan capaian belajar atau learning outcomes yang telah disetarakan dengan standar kompetensi profesi. Dalam hal ini, kurikulum berbasis KKNI dirancang untuk memungkinkan setiap kualifikasinya sesuai dengan kebutuhan bersama antara penghasil (perguruan tinggi) dan pengguna lulusan (pemberi kerja).

Jalur ini seharusnya menjadi prioritas dalam melakukan penyaringan calon kuasa dan konsultan pajak. Pendekatan ini sejalan dengan beberapa profesi lain seperti advokat, tenaga medis, akuntan publik, insinyur, dan arsitek yang dalam ketentuan peraturan perundang-undangannya mensyaratkan latar belakang pendidikan keilmuan yang sama dengan profesi.

Dengan demikian, syarat untuk dapat menjadi kuasa dan konsultan pajak seharusnya mempunyai latar belakang lulusan perguruan tinggi di bidang kompetensi dasar perpajakan. Hal tersebut dinilai dengan jumlah mata kuliah perpajakan yang diambil, jumlah kredit mata kuliah, dan durasinya. Adapun kompetensi perpajakan yang bisa diselenggarakan meliputi beberapa mata kuliah.

Terkait dengan jalur prioritas, salah satu aspek yang perlu diperhatikan adalah kurikulumnya sesuai standar minimal kurikulum kompetensi dasar perpajakan untuk perguruan tinggi bidang kompetensi perpajakan. Standar minimal ini dapat disusun secara bersama-sama oleh asosiasi profesi kuasa dan konsultan pajak, asosiasi dosen perpajakan, dan pemerintah.

Seperti penjelasan awal, kuasa dan konsultan pajak adalah merupakan profesi multidisiplin ilmu. Oleh karena itu, sarjana di luar kompetensi dasar perpajakan diperbolehkan untuk menjalani profesi tersebut melalui jalur penyetaraan. Sejalan dengan hal ini, ujian sertifikasi seharusnya ditujukan bagi pihak-pihak yang tidak memiliki latar belakang pendidikan dasar kompetensi perpajakan.

Lantas, bagaimana kriteria pihak yang dinilai pantas menyelenggarakan jalur penyetaraan? Thuronyi dan Vanistendael (1996) menyatakan ujian sertifikasi dapat diselenggarakan oleh perguruan tinggi; lembaga pendidikan tinggi lainnya; lembaga pendidikan kedinasan pemerintah di bidang perpajakan; dan/atau organisasi profesi kuasa dan konsultan pajak.

Jalur ini tidak tergantung dari elemen latar belakang pendidikan dan/atau ujian sertifikasi. Jalur ini melihat faktor lain yang membuktikan bahwa seorang tersebut memiliki kompetensi dan penguasaan perpajakan yang tidak diragukan lagi. Dengan kata lain, jalur ini diberikan sebagai bentuk penghargaan atau pengakuan terhadap keahlian seorang di bidang perpajakan.

Dalam buku tersebut, penulis menyatakan jalur melalui penghargaan ini dapat dilihat dari dua cara. Pertama, jalur mantan atau pensiunan dari otoritas pajak. Kedua, jalur yang memberikan keanggotaan bagi pihak-pihak yang mempunyai reputasi serta mempunyai pengalamannya yang tidak perlu diragukan lagi.

Dengan mencermati studi komparasi di negara lain, penulis merekomendasikan pada jalur penghargaan bagi mantan pegawai pajak di Indonesia bisa mensyaratkan adanya durasi masa kerja antara 8-10 tahun. Sementara jalur penghargaan bagi bukan mantan pegawai pajak bisa diberikan kepada pihak yang kompetensi dasar perpajakannya sudah terbukti, yaitu praktisi, peneliti, akademisi, dan latar belakang lainnya.

Berikut rekomendasi jalur masuk untuk menjadi profesi kuasa dan konsultan pajak yang dimuat dalam buku Kuasa dan Konsultan Pajak: Model dan Perbandingan.

Berdasarkan pada model tersebut dapat dilihat bahwa untuk dapat masuk menjadi profesi kuasa dan konsultan pajak, sesorang harus lulus kompentensi dasar perpajakan, baik melalui jalur prioritas (lulusan perguruan tinggi) maupun melalui penyetaraan (jalur pendidikan profesi kompetensi dasar perpajakan).

Selanjutnya, seseorang yang telah memiliki kompetensi dasar perpajakan dan telah telah mempunyai pengalaman kerja untuk sekian tahun dapat mengambil kompetensi keahlian perpajakan. Dengan demikian, pendekatan ujian sertifikasi konsultan pajak tidak lagi berdasarkan pendekatan atas dasar jenis wajib pajak (Brevet A, B, dan C).

Artinya, ujian sertifikasi konsultan pajak menjadi lebih sederhana. Selain itu, tidak terjadi duplikasi untuk mata ujian tertentu. Adapun kompetensi dasar perpajakan yang bisa diselenggarakan meliputi beberapa mata kuliah seperti pengantar hukum; pengantar akuntansi; ketentuan umum dan tata cara perpajakan (KUP); pajak penghasilan (PPh); serta pajak pertambahan nilai (PPN).

Kemudian, ada pajak bumi dan bangunan sektor perkebunan, perhutanan, pertambangan minyak dan gas bumi, pertambangan untuk pengusahaan panas bumi, pertambangan mineral dan batu bara, dan sektor lainnya (PBB-P5L); bea perolehan hak atas tanah dan/atau bangunan (BPHTB); serta bea meterai.

Kompetensi keahlian perpajakan bisa meliputi mata kuliah keahlian seperti transfer pricing; pajak internasional; litigasi perpajakan; serta kepabeanan dan cukai. Kemudian, kompetensi keberlanjutan perpajakan diselenggarakan dalam bentuk pelatihan dengan tujuan untuk mempertahankan dan meningkatkan pengetahuan kompetensi dasar dan keahlian perpajakan yang sudah dimiliki.

Perumusan grand design pengaturan harus berimbang dan visioner, melihat dari perspektif makro, serta memperhatikan seluruh pemangku kepentingan. Sebagai informasi kembali, buku ini juga sudah dirilis dalam bentuk PDF yang bisa diunduh secara gratis. Simak ‘DDTC Rilis Versi PDF Buku Kuasa dan Konsultan Pajak, Download di Sini!’. (kaw)