Penulis, Muhammad Darmawan Saputra, beserta Muhammad Putrawal Utama berpose dengan Dr. Raffaele Petruzzi (kanan) dan Professor Alfred Storck.

DDTC News - Vienna, dokumentasi menjadi hal yang sangat penting bagi wajib pajak dan otoritas pajak dalam menentukan kewajaran dan kelaziman usaha dari transaksi yang dilakukan antar Pihak Afiliasi. Dengan perkembangan barunya melalui Aksi ke-13 Base Erosion and Profit Shifting (BEPS) dan Peraturan Menteri Keuangan Nomor 213/PMK.03/2016, terdapat 3 (tiga) kewajiban dokumentasi yaitu Dokumen Induk, Dokumen Lokal, dan Laporan per Negara.

Dalam acara yang diikuti oleh penulis, yaitu Global Transfer Pricing Conference: Transfer Pricing Developments around the World 2018, di Vienna Austria terdapat pembahasan mendalam mengenai perkembangan dokumentasi tersebut, khususnya perkembangan mengenai penerapan analisis risiko pengalihan laba melalui laporan per negara.

Tujuan dari laporan per negara

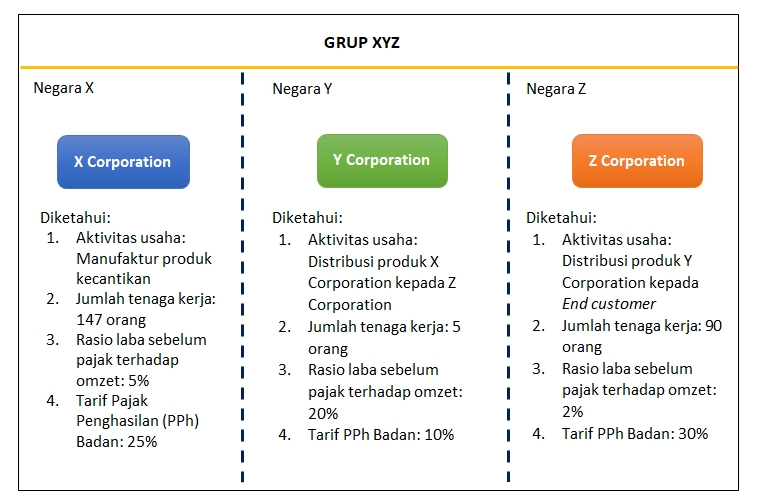

Laporan per negara adalah salah satu dokumentasi transfer pricing yang mengandung informasi yang sangat relevan dalam suatu usaha, beberapa contoh informasi yang tersedia pada laporan per negara diantaranya adalah jumlah omzet, jumlah tenaga kerja, aktivitas usaha dan jumlah aset yang digunakan pada masing-masing anggota dalam suatu grup usaha.

Lebih lanjut, dari laporan per negara dapat diketahui alokasi profit dari masing-masing yurisdiksi pada suatu grup usaha. Karena dokumen ini mencakup informasi tingkat tinggi pada dalam suatu grup usaha yang berada di yurisdiksi pajak yang berbeda-beda. Oleh karena itu, penggunaan laporan per negara dibatasi hanya untuk tujuan analisis risiko pengalihan laba.

Penerapan analisis risiko pengalihan laba

Tersedianya informasi yang terdapat dalam laporan per negara juga harus diiringi oleh pemanfaatan informasi yang maksimal. Pada praktiknya, untuk dapat memanfaatkan informasi tersebut secara maksimal, digunakan beberapa rasio keuangan yang relevan untuk tujuan analisis. Beberapa contoh rasio-rasio yang dapat digunakan dalam analisis tersebut diantaranya:

Rasio-rasio tersebut kemudian akan menjadi suatu acuan bagi otoritas pajak untuk membuat kesimpulan apakah terdapat risiko pengalihan laba dalam suatu grup usaha yang kemudian menjadi dasar penentuan untuk melakukan pemeriksaan pajak. Berikut adalah ilustrasi sederhana atas data dan/atau informasi yang digunakan dalam suatu laporan per negara:

Berdasarkan ilustrasi di atas, dapat dilihat bahwa Y Corporation, yang memiliki jumlah tenaga kerja paling rendah di antara anggota grup usaha, memiliki rasio laba yang paling tinggi dibandingkan dengan anggota grup usaha lainnya. Mempertimbangkan Y Corporation tidak melakukan fungsi yang signifikan dalam grup usahanya, dapat diasumsikan bahwa terdapat kegiatan pengalihan laba pada skema transaksi grup XYZ.

Fakta bahwa Y Corporation berada pada yurisdiksi pajak yang memiliki tarif PPh Badan terendah dalam grup memperkuat asumsi adanya kegiatan pengalihan laba. Hal ini tentunya akan menjadi dasar bagi otoritas pajak untuk melakukan analisis lebih lanjut atas skema transaksi yang dilakukan oleh grup XYZ. Pada negara seperti Belanda, terdapat 4 (empat) poin yang menjadi fokus dalam melakukan analisis lebih lanjut:

Walaupun demikian, tidak terdapat ketentuan khusus dalam melakukan analisis risiko sehingga terdapat banyak opsi lainnya bagi otoritas pajak dalam menerapkan analisis ini.

Menyikapi penerapan analisis tersebut, langkah selanjutnya yang perlu dilakukan wajib pajak tentunya melakukan analisis risiko terhadap diri sendiri, atau self-risk assessment terhadap grup usahanya. Hal ini tentunya, bertujuan untuk mengantisipasi risiko yang ada dalam grup usaha atau lebih lanjut lagi, untuk dapat secara proaktif memberikan penjelasan bisnis kepada otoritas pajak bahwa tidak terdapat motif penghindaran pajak melalui pengalihan laba.