SEBAGAI suatu pajak atas penghasilan dari ekuitas, PPh Badan berkaitan dengan pajak atas penghasilan orang pribadi sebagai pemegang saham dari suatu perseroan. Hal ini disebabkan karena penghasilan perseroan akan menjadi penghasilan (dalam bentuk dividen) bagi pemegang sahamnya. Dengan kata lain, penghasilan perseroan merupakan salah satu dari sumber penghasilan bagi pemegang sahamnya.

Oleh karena itu, pemajakan atas penghasilan dari perseroan tidak dibedakan dengan penghasilan lainnya. Menurut sudut pandang ekonomi, kedudukan pemegang saham sama dengan kedudukan investor, yaitu sama-sama sebagai pemberi dana. Dengan demikian, perlakuan perpajakan atas penghasilan yang diperoleh oleh pemegang saham dan investor harus sama (Peter A. Harris, 1996:49).

Berdasarkan ketentuan PPh yang saat ini berlaku di Indonesia, apabila suatu penghasilan telah dikenakan pajak di tingkat perseroan dan pada saat penghasilan tersebut dibagikan sebagai dividen kepada pemegang sahamnya, atas penghasilan yang sama tersebut akan dikenakan pajak lagi di tingkat pemegang saham. Pemajakan lagi atas penghasilan yang sama tersebut tentunya akan menimbulkan beban pajak yang berlebihan bagi pemegang sahamnya. Oleh karena itu, diperlukan suatu sistem pemajakan yang dapat mengeliminasi atau paling tidak untuk mengurangi dampak beban pajak yang berlebihan tersebut.

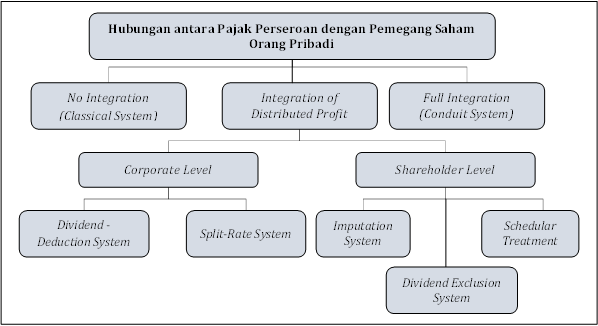

Sistem pemajakan atas perseroan dapat dilihat dari dua sudut pandang, yaitu:

Selain dua sistem pemajakan di atas, terdapat bentuk lain sistem pemajakan atas perseroan yang disebut dengan integration of distributed profit. Yaitu, sistem yang mengintegrasi pajak perseroan dengan pajak penghasilan pemegang sahamnya. Dalam praktiknya, integrasi tersebut terbatas terhadap laba yang dibagikan. Bentuk tersebut disebut sebagai partial integration atau sering disebut sebagai keringanan dividen (dividend relief).

Sistem ini lahir dari adanya konsensus substansial yang memandang perlunya pemberian keringanan pajak atas timbulnya pajak berganda ekonomis dalam pemajakan penghasilan perseroan (Peter A. Harris, 2013:251). Integrasi atas keringanan dividen tersebut dapat dilakukan pada dua tingkatan.

Pertama, di tingkat perseroan.

Keringanan dividen pada tingkat perseroan dilakukan dengan cara mengurangkan dividen terhadap penghasilan kena pajak perseroan. Jadi, perlakuannya sama dengan perlakuan bunga yaitu sebagai pengurang penghasilan kena pajak. Sistem tersebut disebut dengan dividend-deduction system. Pendekatan lainnya disebut sebagai split-rate system. Berdasarkan pendekatan ini, dividen dikenakan pajak berdasarkan tarif yang lebih rendah daripada tarif untuk laba yang tidak dibagi Selain itu, pendekatan yang juga dapat digunakan terkait dengan keringanan dividen pada tingkat perseroan adalah corporation tax credit system. Berdasarkan sistem ini, perusahaan menerima kredit pajak yang dihitung dengan mengacu pada dividen yang didistribusikan.

Kedua, tingkat pemegang saham.

Keringanan dividen dilakukan secara sistematis berdasarkan imputation system. Sistem imputasi dapat dilakukan dengan cara sepenuhnya (full imputation) atau dengan cara sebagian (partial imputation). Dengan sistem ini, seluruh atau sebagian pajak perseroan ditambahkan sebagai penghasilan dividen bruto bagi pemegang saham. Selanjutnya, atas pajak perseroan tersebut diperlakukan sebagai kredit pajak terhadap pajak yang terutang dari pemegang saham tersebut. Alternatif lainnya, keringanan dividen dapat diberikan dengan cara mengecualikan dividen sebagai penghasilan kena pajak pemegang saham. Cara ini disebut sebagai dividend exclusion system.

Dalam perkembangannya, terdapat sistem baru yang disebut sebagai scheduler treatment (Sijbren Cnossen, 1993). Secara rinci, skema hubungan antara pemajakan atas perseroan dengan orang pribadi sebagai pemegang sahamnya dapat digambarkan sebagai berikut.

Sumber: diolah dari Sijbren Cnossen, “What kind of Corporation Tax?” dalam Cendric Sandford, Key Issues in Tax Reform (Perrymead, Bath : Fiscal Publications), 1993 dan Peter Harris, Structure, Policy and Practice (Cambridge: Cambridge University Press), 2013.

Praktik di Beberapa Negara ASEAN

Berbeda dengan Indonesia, yang menganut rezim classical system murni dalam UU PPh tahun 2000 dan classical system dengan keringanan dalam bentuk schedular treatment dalam UU PPh tahun 2008, Malaysia merupakan negara yang menganut dividend-exclusion system atas dividen yang diterima oleh pemegang saham orang pribadi. Dengan demikian, atas dividen yang diterima oleh pemegang saham orang pribadi akan dibebaskan dari pengenaan pajak (Choong Kwait Fatt, 2017:402). Sistem ini disebut juga dengan single tier dividend system, yaitu laba perseroan hanya dikenakan di tingkat perseroan.

Sama halnya dengan Malaysia, Singapura juga menerapkan single tier dividend system atau one-tier system sehingga dividen dibebaskan dari pengenaan pajak. One-tier system ini pertama kali diperkenalkan di Singapura pada tahun 2000 untuk menggantikan sistem imputasi yang sebelumnya diterapkan di negara ini.

Negara ASEAN yang menerapkan bentuk pemajakan atas perseroan dikaitkan dengan pemegang saham orang pribadi yang sama dengan Indonesia adalah Philipina. Di Philipina, penghasilan dividen yang diterima atau diperoleh oleh orang pribadi sebagai pemegang saham suatu perseroan akan dikenakan pajak lagi pada orang pribadi tersebut. Persamaan tersebut juga terletak pada besarnya tarif pemotongan pajak yang diterapkan atas dividen yang diterima oleh pemegang saham orang pribadi di Philipina, yaitu sebesar 10% dan bersifat final.

Terkait dengan bentuk pemajakan atas perseroan, Thailand merupakan negara yang menganut imputation system. Dengan demikian, penghitungan pajak perseroan dikaitkan dengan pemegang saham orang pribadi dilakukan dengan mengkreditkan pajak perseroan pada pajak penghasilan pemegang saham dan bersamaan dengan itu pemegang saham harus meng “gross-up” penghasilan kena pajaknya dengan penghasilan kena pajak perseroan sesuai dengan jumlah kredit pajak perseroan yang diterimanya (secara penuh/full imputation). Sementara itu, tarif pemotongan pajak atas dividen yang diterapkan di negara tersebut adalah sebesar 10% dan bersifat tidak final.

Untuk lebih memahami perbandingan beban pajak efektif terkait pemajakan atas perseroan dikaitkan dengan pemegang saham orang pribadi di Indonesia dengan beberapa negara ASEAN, seperti Malaysia, Singapura, Philipina, dan Thailand dapat dilihat dalam Tabel berikut: