DALAM satu dasawarsa terakhir telah terjadi perubahan paradigma dalam dunia kedokteran. John J. Nance pada tahun 2008 berhasil merubah paradigma dunia kedokteran yang selama ini hanya berkutat dengan masalah penyakit, pasien, dan dokter melalui bukunya Why Hospitals Should Fly: The Ultimate Flight Plan to Patient Safety and Quality Care.

Buku tersebut mengaplikasikan konsep keselamatan dalam dunia penerbangan seperti manajemen sumber daya dan berbagai pendekatan metode dalam kelengkapan sebelum, saat, dan setelah penerbangan untuk mendukung staf rumah sakit dalam menyediakan keselamatan dan high-quality care bagi pasien.

Meskipun karakter dan objek berbeda, pendekatan konsep keselamatan dalam dunia penerbangan dalam kaitannya dengan manajemen rumah sakit mampu memberikan solusi bagi masalah utama dunia medis: integrasi staf medis dalam menyediakan keselamatan dan high-quality care bagi pasien.

Kondisi Piutang Pajak

SIFAT memaksa pajak terdapat pada berbagai jenjang, mulai dari kewajiban kapan dan bagaimana Wajib Pajak (WP) Orang Pribadi atau Badan wajib mendaftarkan diri sebagai sebagai WP dan/atau Pengusaha Kena Pajak (PKP), mengisi Surat Pemberitahuan (SPT), menyampaikan SPT, melaporkan SPT, memungut dan/atau memotong pajak, membayar dan menyetor pajak, sampai proses penetapan dan ketetapan pajak serta penagihan pajak oleh Direktorat Jenderal Pajak (DJP).

Paksaan terhadap pemenuhan kewajiban perpajakan membuat beberapa WP cenderung menunda pembayaran dan penyetoran pajak serta sengaja melakukan penghindaran pajak (tax avoidance), pengelakan pajak (tax evation), atau pelalaian pajak meskipun atas tindakan tersebut terdapat berbagai sanksi dengan beragam tingkatan. Padahal, negara membutuhkan dana pajak guna membiayai pengeluaran negara.

Pemeriksaan pajak dan berbagai tindakan optimalisasi dalam rangka penerimaan negara dilakukan DJP untuk mengatasi penghindaran, pengelakan, atau pelalaian pajak. Penerbitan ketetapan pajak dan sanksi perpajakan tidak serta merta menyadarkan WP untuk melakukan pembayaran pajak, bahkan WP melakukan upaya hukum. Atas produk hukum yang telah inkracht pun, WP juga tidak segera melakukan pembayaran pajak. Akibat kumulatifnya, timbul piutang pajak.

Tidak semua WP kooperatif atas tindakan penagihan aktif yang dilakukan oleh Jurusita Pajak. Serangkaian tindakan penagihan aktif tidak semuanya dapat dilakukan atas ketetapan pajak maupun produk hukum yang telah berkekuatan hukum tetap.

Terlebih, pemeriksaan dan penagihan pajak dilakukan ketika kondisi keuangan dan likuiditas WP telah menurun di samping permasalahan lain berupa eksistensi WP yang tidak dapat ditemukan, perlawanan fisik dan psikis dari WP dan pegawainya, akses menuju lokasi domisili maupun tempat kedudukan WP yang tidak mudah, dan kendala-kendala lain yang dihadapi oleh petugas pajak dalam mengoptimalkan penerimaan negara. Akumulasi dari piutang yang tak tertagih mengakibatkan tunggakan piutang pajak.

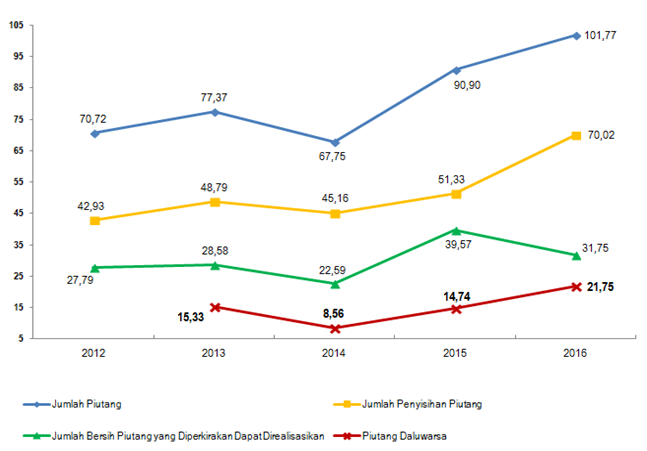

Sesuai hasil audit Badan Pemeriksa Keuangan (BPK), nilai tunggakan piutang pajak sampai dengan tahun 2016 sebesar Rp101,77 triliun. Dari nilai piutang tersebut, terdapat penyisihan piutang pajak tak tertagih sesuai ketentuan perpajakan sebesar Rp70,02 triliun, yang mana Rp21,75 triliun merupakan piutang dengan kategori daluwarsa atau hak penagihan aktifnya tidak dapat lagi dilakukan.

Potensi piutang pajak yang dapat tertagih pada tahun 2017 hanya sebesar Rp31,75 triliun ditambah dengan produk ketetapan pajak yang dihasilkan pada tahun 2017, namun yang patut digarisbawahi adalah terdapat potensi bahwa estimasi tersebut tidak semuanya dapat tertagih. Infografis kondisi piutang pajak sebagai berikut.

Sumber: diolah sesuai Buku Tahunan DJP periode 2012 s.d. 2015 dan Laporan Kinerja DJP 2016 berdasarkan saldo audited BPK. Data tersaji dalam triliun rupiah dan dapat diakses pada laman http://www.pajak.go.id/content/laporan-tahunan-djp.

Potensi pajak dan hak negara yang seharusnya dapat tertagih tidak dapat dioptimalkan. Blaming atas kinerja Jurusita Pajak bukanlah suatu tindakan yang tepat, sebab sumber daya dan jangka waku penagihan pajak terbatas. Dalam melakukan tindakan penagihan aktif terdapat prioritas penagihan agar penagihan pajak dapat efektif, efisien, dan minim risiko.

Era Deposit Payment

UANG elektronik bukanlah hal baru pada era kini. Alibaba sukses membuat perubahan sistem pembayaran di Cina melalui Alipay. Di dalam negeri, Go-Pay cukup ampuh menjadi penghimpun dana untuk penggunaan jasa Go-Jek.

Informasi pengguna pada Playstore menyebutkan bahwa Go-Jek telah diunduh sebanyak 55 juta. Informasi lain menyebutkan bahwa penggunaan Go-Pay telah digunakan oleh pengguna aplikasi Go-Jek mencapai angka 60% atau sekira 33 juta pengguna di 50 kota.

Jauh sebelum itu, telah terdapat kanal pembayaran dengan sistem deposit seperti Flazz-BCA yang kemudian disusul dengan perkembangan e-Money Bank Mandiri, Brizzi BRI, t-Cash Telkomsel, dan layanan prepaid sejenis.

Terakhir, kanal pembayaran dengan sistem deposit diberlakukan pula untuk pembayaran jasa tol. Melalui Peraturan Menteri Pekerjaan Umum dan Perumahan Rakyat Nomor 16/PRT/M/2017 tentang Transaksi Non-Tunai di Jalan Tol, sekira 1,5 juta pengguna jalan tol “dipaksa” mendepositkan dananya ke kanal prepaid deposit.

Meskipun menuai pro kontra, nyatanya kebijakan tersebut tetap berjalan dengan kebijakan tetap menyediakan layanan pembayaran tol tunai. Bank Indonesia merilis bahwa pada 2016, transaksi menggunakan uang elektronik menyentuh angka Rp7,06 triliun dari tahun sebelumnya sebesar Rp5,28 triliun.

Era deposit payment bukanlah hal yang mustahil untuk diterapkan pada sektor pemerintahan, khususnya perpajakan. Merujuk case pada uraian John J. Nance yang menganalogikan keniscayaan pendekatan konsep keselamatan dalam dunia penerbangan pada manajemen rumah sakit, terdapat peluang penerapan deposit payment oleh DJP jika merujuk landasan hukum mengenai pengukuhan PKP yang sebenarnya membatasi WP dari sisi skala dan kemampuan ekonomis.

Batasan syarat pengukuhan PKP berupa omzet WP sebesar Rp4,8 milyar setahun atau memilih sebagai PKP apabila peredaran usaha WP tidak memenuhi kriteria tersebut menandakan bahwa WP yang dapat melakukan transaksi pemungutan PPN merupakan WP yang memiliki skala dan kemampuan ekonomis. (Pasal 4 ayat (1) PMK Nomor 197/PMK.03/2013 tentang Perubahan atas PMK Nomor 68/PMK.03/2010 tentang Batasan Pengusaha Kecil Pajak Pertambahan Nilai dan Pasal 1 Peraturan Dirjen Pajak Nomor PER-12/PJ/2014 tentang Tata Cara Pencabutan Pengukuhan PKP Secara Jabatan atas Pengusaha Kecil Pajak Pertambahan Nilai Tahun 2014).

Replikasi sistem dan penggunaan deposit akun Go-Pay, e-Toll, atau kanal lain yang mendepositkan kas pengguna sebelum pengguna menggunakan layanan merupakan keniscayaan jika merujuk skala dan kemampuan ekonomis PKP.

Jika jumlah PKP diperkirakan 600.000 PKP dan apabila pengukuhan PKP disertai mendepositkan dana sanksi STP PPN sebesar sanksi keterlambatan pelaporan SPT Masa PPN selama setahun, maka idle cash yang didapat oleh pemerintah sekira Rp3,60 triliun.

Jumlah ini dapat meningkat tergantung kemampuan ekonomis PKP dalam mendepositkan dananya pada pemerintah. Di sisi lain pada saat ketetapan pajak maupun produk hukum telah inkracht, deposit dana tersebut dapat digunakan untuk melunasi utang pajak WP sehingga mereduksi tunggakan piutang pajak pemerintah sekaligus meminimisasi biaya penagihan, utamanya bagi Kantor Pelayanan Pajak yang wilayah kerjanya cukup luas dan akses penagihan ke WP terbatas.

Diperlukan payung hukum atas potensi ini sehingga di masa mendatang ketersediaan dana pemerintah untuk membiayai belanja APBN dan mengurangi pembiayaan beserta risikonya dapat diantisipasi. Di sisi lain, penerapan hal ini akan mampu mengatasi sebagian permasalahan dalam tindakan penagihan aktif dan pencairan tunggakan piutang pajak.*

Cek berita dan artikel yang lain di Google News.