AMNESTI pajak atau lebih populer disebut tax amnesty adalah penghapusan pajak yang seharusnya terutang, tidak dikenai sanksi di bidang perpajakan dengan cara mengungkap harta dan membayar uang tebusan.

Indonesia pada tahun 2016 menjalankan kebijakan amnesti pajak yang memberikan kesempatan kepada wajib pajak untuk memperbaiki kewajiban pajaknya. Tax amnesty di Indonesia disebut sebagai The most successful tax amnesty in historydengan pengungkapan deklarasi harta mencapai Rp4.884 triliun dan pembayaran uang tebusan mencapai 135 triliun yang jauh dari peringkat kedua, yaitu Italia dengan pengungkapan harta sebesar Rp1.179 triliun dan pembayaran uang tebusan Rp59 triliun.

Penerimaan dari tax amnesty ini jelas meningkatkan penerimaan negara di tahun tersebut dan dinilai sebagai kebijakan fiskal positif apabila dilihat dalam jangka pendek. Akan tetapi, dalam jangka panjang, apakah tax amnesty merupakan kebijakan fiskal yang tepat dan positif untuk perpajakan? Dengan melihat tax amnesty yang telah dilakukan berbagai negara, mari kita lihat dampak tax amnesty terhadap perpajakan.

Dampak Tax Amnesty di Berbagai Negara

BERBAGAI negara di belahan dunia seperti Italia, Rusia, Chili, Spanyol, Afrika Selatan, Irlandia, dan negara-negara bagian di benua Amerika marak menjalankan kebijakan tax amnesty. Bahkan kebijakan tax amnestydilakukan lebih dari satu kali seperti Italia.

Penelitian kemudian dilakukan untuk mengetahui dampak dari kebijakan tax amnesty terhadap perpajakan baik dalam jangka pendek maupun jangka panjang. James Alm seorang professor dari Tulane University melakukan penelitian terhadap dampak kebijakan tax amnesty di Rusia pada tahun 1990an terhadap penerimaan pajak Rusia dari tahun 1992 sampai 2004.

Hasil menarik dan di luar prediksi di mana tax amnesty dalam jangka pendek memang meningkatkan penerimaan negara namun ternyata tidak terlalu signifikan, akan tetapi dalam jangka panjang ternyata tax amnesty justru akan menggerus tax ratio apabila tidak dibarengi dengan tax reform dan law enforcement. Mengapa bisa demikian?

James Alm menjelaskan menggunakan Taxpayer Behavior Model bahwa tax amnesty membuat Wajib Pajak patuh menjadi iri (envy) karena pemerintah justru memberikan karpet merah kepada Wajib Pajak tidak patuh dengan cukup membayar uang tebusan yang jauh lebih kecil dari pajak yang seharusnya terutang. Rasa iri tersebut akan memunculkan rasa kecewa (disappointed) terhadap pemerintah karena merasa mendapat perlakuan yang tidak adil (unfairness).

Efek domino berlanjut dengan munculnya anggapan adanya the Next Amnesty yang akan membuat wajib pajak semaunya dalam memenuhi kewajiban perpajakan karena merasa dapat diputihkan kembali melalui the Next Amnesty tersebut. Terlebih apabila tax amnesty sudah pernah dilakukan lebih dari satu kali.

Rasa iri, kecewa, tidak adil, dan anggapan the Next Amnesty akan memicu penurunan kepatuhan pajak (tax compliance) yang kemudian menggerus pertumbuhan tax ratio apabila tidak dibarengi dengan tax reform dan law enforcement. Dari penelitian tersebut muncul teori bahwa tax amnesty is not fiscal panacea, but fiscal poison in our economic.

Hasil penelitian dari Russia semakin memperkuat hasil penelitian dari Amerika bahwa tax amnesty merupakan kebijakan yang dapat menurunkan tax ratio apabila tidak dibarengi dengan tax reform dan law enforcement sehingga para ahli menyarankan kepada semua negara untuk menghindari tax amnesty. Bagaimana dengan Indonesia?

Tax Amnesty di Indonesia

TIDAK bisa dimungkiri, tax amnesty di Indonesia mulai Juli 2016 dan berakhir pada Maret 2017 merupakan tax amnesty tersukses di dunia dengan penerimaan uang tebusan mencapai Rp135 triliun dan meningkatkan tax ratio2017 yang tercermin dari pertumbuhan realisasi penerimaan pajak sampai November 2017 sebesar 18,94% dari November 2016 tahun lalu.

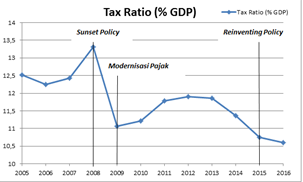

Jika tax amnesty adalah segala bentuk pengampunan pajak maka Indonesia sebenarnya telah beberapa kali melakukan tax amnesty seperti sunset policy tahun 2008 dan reinventing policy tahun 2015. Tax reform juga sudah pernah dilakukan yaitu modernisasi pajak tahun 2009. Lantas bagaimana dampak berbagai kebijakan tersebut terhadap tax ratio? Berikut tax ratio Indonesia tahun 2005 sampai 2016:

Berdasarkan grafik di atas, tax ratio tahun 2007 semula sebesar 12,43% setelah sunset policy tahun 2008 meningkat menjadi 13,31%. Akan tetapi setelah sunset policy berakhir, tax ratio turun tajam menjadi 11,06% pada tahun 2009.

Modernisasi pajak kemudian dilakukan dan terbukti meningkatkan tax ratio hingga tahun 2012 tetapi belum mampu mengembalikan tax ratio seperti sebelum sunset policy dan kemudian kembali menurun mulai tahun 2013 sampai menjadi 10,75% di tahun 2015.

Reinventing policy tahun 2015 dilakukan dengan harapan meningkatkan tax ratio tetapi ternyata tidak berpengaruh dan justru semakin membuat tax ratio turun menjadi 10,60% pada 2016.

Pertumbuhan tax ratio setelah sunset policy dan reinventing policy membuktikan bahwa tax amnesty sempat meningkatkan tax ratio dalam jangka pendek yaitu tahun 2008. Akan tetapi dalam jangka panjang, tax amnestymembuat tax ratio turun meskipun modernisasi pajak tahun 2009 sudah dilakukan.

Hal ini sekaligus membuktikan modernisasi pajak memang sempat meningkatkan kembali tax ratio tetapi belum mampu mengembalikan tax ratio seperti sediakala. Lantas bagaimana tax amnesty yang baru saja dilakukan?

Reformasi & Penegakan Hukum

TAX amnesty terbukti jelas meningkatkan tax ratio jangka pendek. Akan tetapi, masalah utamanya adalah setelah tax amnesty berakhir yaitu tax ratio tahun 2018 ke depan.

Berkaca dari pengalaman sunset policy dan reinventing policy serta dari berbagai negara, tax ratio setelah amnesti pajak akan mengalami penurunan jika tidak dibarengi reformasi dan penegakan pajak pascaamnesti. Bahkan dulu dengan reformasi pajak tahun 2009 setelah sunset policy 2008 sekalipun belum cukup mengembalikan tax ratiokembali seperti semula.

Pemerintah tentu tidak ingin mengulangi sejarah dan sekarang sedang mengupayakan reformasi pajak melalui revisi Undang-Undang Perpajakan, Perbankan, dan pertukaran informasi. Bahkan reformasi perpajakan sudah masuk dalam Program Legislasi Nasional (Prolegnas).

Penegakan hukum pajak pascaamnesti juga dilakukan melalui penegakan pasal 18 UU Pengampunan Pajak, PP 36 tahun 2017, dan PMK 165 tahun 2017 yang merupakan satu kesatuan post-amnesty enforcement. Urgensi keberhasilan reformasi dan penegakan pajak pasca amnesti ini sangat penting bahkan lebih penting dari amnesti pajak itu sendiri untuk membangun sistem perpajakan Indonesia secara makro.

Oleh karena itu, reformasi dan penegakan pajak pasca amnesti merupakan kebijakan urgent yang harus berhasil dilakukan sehingga tax amnesty menjadi obat fiskal (fiscal panacea) dan tidak menjadi racun fiskal (fiscal poison) dalam membangun sistem perpajakan di Indonesia.*

Cek berita dan artikel yang lain di Google News.