TAK hanya di Indonesia dengan kasus Googlenya, perencanaan pajak yang dilakukan oleh beberapa perusahaan multinasional telah menjadi sorotan publik dan media di berbagai belahan dunia.

Dengan terungkapnya fakta bahwa ternyata perusahaan-perusahaan tersebut membayar pajak dalam jumlah yang relatif kecil, menyebabkan timbulnya sentimen ketidakadilan di tengah masyarakat.

Hal menarik dari kontroversi yang timbul di sini adalah munculnya perdebatan mengenai legalitas vs. moralitas dalam konteks perencanaan pajak internasional.

Dalam praktiknya memang terdapat struktur-struktur bisnis yang dilatarbelakangi dengan motivasi bisnis yang tulen, namun terdapat juga struktur-struktur bisnis yang sama sekali tidak wajar sehingga tidak mungkin dilakukan oleh siapa pun, apabila tidak terdapat keuntungan pajaknya.

Struktur-struktur tersebut dapat ditangkal oleh beberapa peraturan anti-abuse yang juga sudah berlaku saat ini, namun kesulitannya adalah bagaimana menangani suatu struktur usaha yang mempunyai motivasi bisnis yang tulen, namun tercampur dengan motivasi perencanaan pajak?

Kasus Google dipilih untuk dibahas dalam artikel ini secara acak. Namun demikian pilihan penulis untuk membahas kasus Google tidak terlepas dari fakta bahwa Google tengah menjadi sorotan publik di Indonesia dan juga karena informasi mengenai struktur pajak Google telah terbuka dan mudah diakses secara umum (dengan googling pun pembaca dapat menemukannya).

Double Irish Dutch Sandwich

Dalam beberapa tahun terakhir, Google telah melakukan ekspansi besar, dari sekedar administrator mesin pencarian website terbesar di dunia, sampai dengan pemilik Youtube.

Google Inc. didirikan di California pada 1998. Kemudian, pada 2011, pendapatan perusahaannya hampir mencapai US$38 miliar dengan profit sekitar US$ 10 miliar.

Tarif pajak efektif perusahaan pada tahun tersebut adalah 2,4%, walaupun tarif pajak menurut undang-undang pajak penghasilan Amerika pada saat itu adalah 35%. Pertanyaannya bagaimanakah Google berhasil mencapai efek pajak tersebut?

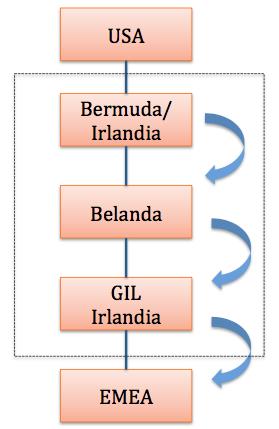

Struktur Google dikenal dengan sebutan Double Irish Dutch Sandwich dikarenakan terdapatnya dua anak perusahaan Irlandia yang mengapit satu anak perusahaan Belanda, bagaikan roti (Irlandia) dengan isinya (Belanda) merupai suatu sandwich.

Ilustrasi struktur Google dapat digambarkan sebagai berikut:

Tahap pertama dalam struktur pajak Google adalah melakukan transfer intellectual property (IP) keluar dari Amerika. Manajemen Google telah mengantisipasi bahwa nilai IP Google akan meningkat seiring atau bahkan melampaui pertumbuhan perusahaan.

Apabila IP tersebut dieksploitasikan dari Amerika, maka penghasilan yang dihasilkan oleh IP Google tersebut akan terkena dampak pajak yang berat, dikarenakan sistem pajak Amerika yang menerapkan tarif pajak yang tinggi.

Dengan demikian apabila IP Google tersebut ditempatkan di negara yang lebih bersahabat secara pajak maka Google mendapatkan penghematan pajak yang cukup signifikan.

Adapun cara melakukan transfer IP agar transaksi transfer IP itu sendiri tidak terkena pajak yang besar adalah dengan cost sharing agreement. Perlu diperhatikan bahwa IP pada dasarnya bersifat intangible sehingga dapat dengan mudah direlokasikan ke tempat lain.

Tahap kedua adalah menentukan negara di mana IP tersebut akan ditempatkan. Idealnya adalah negara dengan tarif pajak yang rendah.

Dalam konteks ini Google telah mendirikan perusahaan Irlandia, namun dengan tempat manajemen efektif (ditentukan antara lain dari status subjek pajak direksi dan tempat dilakukannya meeting BOD) di Bermuda. Alasan dilakukan hal ini adalah agar anak perusahaan tersebut tidak mendapatkan status subjek pajak di negara manapun (stateless).

Sebagai informasi anak perusahaan Google di Bermuda/Irlandia ini hanya mempunyai direksi dan tidak melakukan kegiatan bisnis yang aktif. Sebagai salah satu pemilik IP Google, anak perusahaan Irlandia mendapatkan penghasilan royalti dari lisensi IP Google.

Tahap ketiga adalah pendirian anak perusahaan Irlandia yang kedua, yaitu Google Ireland Limited (GIL).

GIL akan berfungsi sebagai pusat manajemen dan koordinasi aktivitas Google di seluruh dunia (EMEA). Pilihan untuk mendirikan perusahaan di Irlandia lagi dikarenakan oleh tarif pajak Irlandia yang cukup rendah (12,5%) dan untuk menggunakan loophole dalam peraturan Controlled Foreign Corporation (CFC) Amerika.

Secara singkat peraturan CFC ditujukan agar Amerika dapat memajaki anak perusahaan multinasional Amerika dengan deemed dividends, apabila anak perusahaan tersebut merupakan perusahaan pasif.

Apabila peraturan CFC tidak ada, maka perusahaan-perusahaan dapat menyimpan penghasilannya di anak perusahaan di luar negeri tanpa dikenakan pajak di Amerika, karena pada prinsipnya Amerika baru dapat memajaki penghasilan tersebut ketika anak perusahaan memutuskan melakukan distribusi dividen kepada perusahaan induk di Amerika (efeknya adalah deferral of tax liability atau penundaan saat terkena pajak, sehingga terdapat keuntungan time value of money).

Loophole peraturan CFC Amerika adalah dimungkinkannya untuk memperlakukan dua anak perusahaan di negara yang sama sebagai satu kesatuan entitas. Dengan demikian dari kacamata Amerika, anak perusahaan Google di Irlandia adalah perusahaan aktif (sebab GIL merupakan perusahaan aktif), sehingga tidak terkena peraturan CFC Amerika.

Tahap keempat adalah pemanfaatan perusahaan Belanda sebagai perantara pembayaran royalti. Struktur Double Irish Dutch Sandwich ditujukan untuk perencanaan pajak pada pembayaran royalti (penghasilan yang dihasilkan oleh IP Google).

Adapun aliran pembayaran royalti adalah sebagai berikut EMEA (perusahaan related maupun non-related yang memanfaatkan IP Google di Eropa, Timur Tengah maupun Asia) membayar royalti kepada GIL, GIL membayar royalti ke Belanda, dan terakhir Belanda membayar royalti ke Bermuda/Irlandia.

Apabila Belanda tidak ada, maka GIL harus membayar royalti langsung kepada Bermuda/Irlandia (yang bukan merupakan subjek pajak di negara manapun), pembayaran royalti tersebut dikenakan withholding tax di Irlandia.

Dalam konteks ini Belanda dimanfaatkan sebagai perantara karena pembayaran royalti dari Belanda ke luar negeri tidak dikenakan withholding tax; dan pembayaran royalti dari GIL ke Belanda juga tidak dikenakan withholding tax karena terdapatnya directive royalty di komunitas Eropa.

Pasalnya, Bermuda/Irlandia tidak dapat memanfaatkan directive ini karena Bermuda/Irlandia bukan merupakan subjek pajak di negara dalam komunitas Eropa, namun dalam kasus ini GIL dan Belanda sama-sama merupakan subjek pajak di negara yang merupakan anggota komunitas Eropa.

Selain itu, Google telah mendapat tax ruling dari otoritas pajak Belanda, yang memungkinkan anak perusahaan Google Belanda dikenakan pajak yang rendah di Belanda, namun tetap mendapatkan status subjek pajak di Belanda.

Dengan memperhitungkan semua langkah-langkah diatas tersebut, menurut Prof. Hans van den Hurk perhitungan tarif efektif Google dapat digambarkan sebagai berikut:

| Penghasilan royalti diterima oleh GIL | 1,000.00 |

| Asumsi: Spread yang dikenakan pajak di GIL (Irlandia) 2% | -20.00 |

| Penghasilan royalti diterima oleh Belanda | 980.00 |

| Asumsi: Spread yang dikenakan pajak di Belanda 0.2% | -1.96 |

| Net royalti diterima Bermuda/Irlandia | 978.04 |

Moralitas vs. Legalitas

Struktur Google di atas adalah legal, dan dimungkinkan karena terdapatnya peraturan-peraturan yang berbeda di setiap negara dan sistem pajak internasional yang tidak diperbarui sesuai dengan perkembangan zaman.

Dengan kata-kata lain, hal ini dimungkinkan karena terdapatnya ketidaksempurnaan (imperfections) dalam sistem pajak internasional. Pertanyaannya apakah Google dapat disalahkan karena memanfaatkan imperfections tersebut?

Dari sudut pandang pelaksana hukum , yaitu contohnya hakim maupun otoritas pajak, seharusnya hukum, walaupun mempunyai imperfections tersebut, tetap harus menjadi panduan utama.

Walaupun demikian, imperfections dalam sistem hukum seharusnya tidak dapat memnghentikan masyarakat untuk mencari remedi politik yang lainnya. Hal inilah yang sekarang terjadi di mana berbagai media nasional menyoroti bahwa Google seharusnya dikenakan pajak juga di Indonesia, dan bahwa Google seharusnya membentuk BUT di Indonesia.

Pertanyaan apakah peraturan yang sudah ada memadai untuk memajaki Google di Indonesia? atau apakah diperlukan undang-undang atau peraturan baru agar Google dapat dipajaki di Indonesia?

Jika memang peraturan baru dibutuhkan, maka solusinya tidak terlepas dari adanya partisipasi masyarakat (baca: DPR) dalam membuat peraturan baru tersebut. *

Cek berita dan artikel yang lain di Google News.