ARTIKEL ini merupakan bagian dari kursus yang penulis dapatkan saat mengikuti Advanced Transfer Pricing Course. Kursus tersebut diselenggarakan oleh Institute for Austrian and International Tax Law, Vienna University of Economics and Business pada tanggal 23 – 27 April 2018 di Austria.

Sengketa pajak lintas yurisdiksi dapat muncul ketika dua negara saling mengklaim hak pemajakan atas suatu penghasilan yang diterima oleh suatu wajib pajak. Sengketa tersebut akan cenderung meningkat seiring dengan meningkatnya perdagangan dan investasi lintas yurisdiksi.

Untuk mengatasi masalah ini, Pasal 25 OECD Model Convention menyediakan mekanisme di luar dari upaya hukum yang tersedia dalam hukum domestic suatu negara. Ketentuan ini memungkinkan otoritas pajak suatu negara dan negara mitra untuk menyelesaikan permasalahan transfer pricing maupun perbedaan interpretasi Perjanjian Penghindaran Pajak Berganda (P3B) melalui suatu prosedur persetujuan bersama atau yang disebut dengan Mutual Agreement Procedure (MAP).

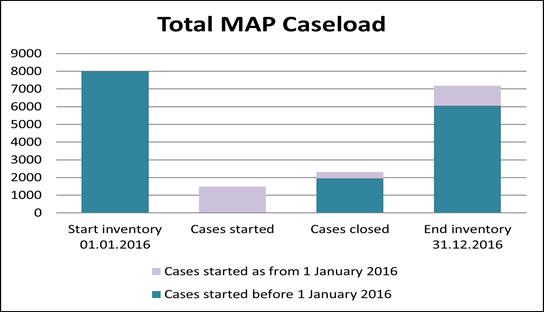

Walau jumlah permohonan MAP terus meningkat di berbagai negara, angka tersebut tidak diimbangi dengan tingkat permohonan MAP yang dapat diselesaikan. Perbandingan antara jumlah permohonan MAP yang belum atau sedang dalam proses penyelesaian tidak sebanding dengan jumlah permohonan MAP yang berhasil diselesaikan.

Merujuk data OECD, jumlah permohonan MAP yang belum atau sedang dalam proses penyelesaian sebelum 1 Januari 2016 mencapai 8002. Hingga akhir tahun 2016, MAP yang berhasil diselesaikan hanya mencapai 1955 sehingga menyisakan 6047 MAP yang belum terselesaikan. Setelah 1 Januari 2016, jumlah permohonan MAP bertambah 1496 dan yang berhasil diselesaikan hanya sejumlah 353, sehingga jumlah permohonan yang belum diselesaikan adalah 1143. Dengan demikian, jumlah permohonan MAP yang dapat diselesaikan dalam waktu setahun adalah sebanyak 2308, sedangkan jumlah permohonan MAP yang masih belum terselesaikan hingga akhir 2016 adalah 7190.

Gambar 1 – Statistik Permohonan MAP

|

All Cases* |

Start Inventory |

Cases Started |

Cases Closed |

End Inventory |

|---|---|---|---|---|

|

Cases started before 1January 2016 |

8002 |

0 |

1955 |

6047 |

|

Cases started as from 1 January 2016 |

0 |

1496 |

353 |

1143 |

Sumber: OECD, “Mutual Agreement Procedure Statistics for 2016”, dapat diaskses di http://www.oecd.org/tax/dispute/mutual-agreement-procedure-statistics.htm

Lebih lanjut, statistik menunjukkan bahwa MAP berusaha untuk mengatasi jumlah sengketa pajak yang muncul. Disamping itu, sengketa pajak yang berlarut-larut akan menyebabkan beban administratif bagi Wajib Pajak. Kedua hal tersebut merupakan kendala yang cukup signifikan dalam perdagangan internasional dan investasi (Sidhu, 2014). Berhasil atau tidaknya program MAP di suatu negara dipengaruhi oleh beberapa faktor, termasuk di antaranya jumlah sumber daya manusia dan pengalaman otoritas pajak dalam menangani kasus MAP, khususnya di negara-negara berkembang (Protto, 2014).

Untuk meningkatkan kepastian dan efektivitas bagi wajib pajak yang mengajukan MAP, OECD dan negara-negara G20 merumuskan serangkaian tindakan yang dapat ditempuh agar MAP dapat dilaksanakan dengan lebih efektif dan efisien dalam dokumen report yang dikenal dengan nama “Making Dispute Mechanism Resolution More Effective, Action 14: 2015 Final Report” (selanjutnya disebut dengan BEPS Action 14).

Dalam Bab 2 Report tersebut yang berjudul Commitment to mandatory binding MAP arbitration, diuraikan ketentuan arbitrase yang diatur dalam Pasal 25 (5) OECD Model Convention. Pasal 25 (5) ini memberikan jalan keluar berupa proses arbitrase manakala MAP tidak dapat diselesaikan dalam waktu dua tahun. Secara tidak langsung, ketentuan ini dapat dipahami sebagai suatu “paksaan” bagi suatu negara untuk mencapai kesepakatan dalam MAP. Apabila tidak tercapai kesepakatan, maka jalur arbitrase harus ditempuh (Mulyani, 2016).

Meskipun pencantuman klausul mandatory binding arbitration dalam tax treaty tidak termasuk dalam standar minimum yang harus dilaksanakan, dalam laporan terakhirnya beberapa negara sudah berkomitmen untuk melaksanakan mandatory binding arbitration dalam P3B-nya, yaitu: Australia, Amerika Serikat, Austria, Belgia, Kanada, Prancis, Jerman, Irlandia, Italia, Jepang, Luksemburg, Belanda, Selandia Baru, Norwegia, Polandia, Slovenia, Spanyol, Swedia, Swiss, dan Inggris (Bonnet dan Pit, 2018). Dari 66 P3B yang dimiliki Indonesia saat ini, hanya satu P3B dengan negara Meksiko yang memiliki aturan mengenai arbitrase yang tercantum dalam Pasal 25 (5).

Perspektif Negara Berkembang

Meningkatkan kepastian hukum merupakan suatu hal yang tentunya akan didukung oleh setiap negara. Namun terkait dengan arbitrase, negara berkembang memiliki perspektif tersendiri dalam berkomitmen untuk melaksanakan mandatory binding arbitration. PBB diwakili oleh Michael Lennard menyatakan beberapa isu yang menjadi concern negara berkembang terhadap pelaksanaan arbitrase:

Tidak mengherankan jika beberapa negara berkembang seperti India dan Brazil sudah menyatakan sikapnya untuk tidak melaksanakan mandatory binding arbitration. Nirmala Sitharaman, Menteri Keuangan India, mengungkapkan bahwa hal tersebut akan berdampak pada hak kedaulatan negara India serta membatasi kemampuan negaranya untuk menerapkan ketentuan domestik untuk memajaki subjek pajak luar negeri dan perusahaan asing (Goel, 2017).

Sementara itu, menurut Tomazela (2017), Brazil berpendapat bahwa pelaksanaan arbitrase bertentangan dengan sistem perpajakan Brazil. Hal ini dikarenakan Brazil memiliki mekanisme transfer pricing yang berbeda dengan OECD TP Guidelines dan negara lainnya sehingga akan sulit untuk menyelaraskan pendapat dalam mengimplementasikan arbitrase.

Hingga saat ini, Indonesia sendiri belum memberikan posisi resmi terkait pelaksanaan BEPS Action 14 tersebut (lihat: Multilateral Instrument, Mekanisme dan Posisi Indonesia). Perlu diingat bahwa tujuan utama diusulkannya klausul arbitrase oleh OECD adalah untuk membuat MAP lebih efektif dan bukan agar sengketa pajak seluruhnya diselesaikan melalui arbitrase.

Lebih lanjut, keberhasilan pelaksanaan arbitrase membutuhkan komitmen dan dukungan setiap negara. Sebab, hal tersebut tidak terlepas dari fakta bahwa transaksi ekonomi lintas negara melibatkan negara maju dan negara berkembang. “Memaksakan” suatu kebijakan kepada negara lain yang belum siap juga bukan suatu solusi yang tepat (Mulyani, 2016). Lebih dari itu, perdebatan/ide terkait adanya mandatory binding arbitration setidaknya memberikan tekanan kepada negara-negara yang tidak setuju pun untuk memperbaiki proses MAP-nya, sehingga dalam derajat tertentu tujuan BEPS Action 14 dapat tercapai. (Yurike Yuki)