INDUSTRI otomotif di Indonesia menjadi salah satu sektor dengan penetapan pungutan perpajakan yang cukup beragam. Selain bea masuk, sektor ini juga dibebankan pajak pertambahan nilai (PPN), pajak penjualan atas barang mewah (PPnBM), pajak kendaraan bermotor (PKB), serta jenis pungutan lain seperti halnya bea balik nama kendaraan bermotor (BBNKB).

Belakangan ini, muncul sebuah gagasan untuk membebankan cukai terhadap kendaraan bermotor. Kendati demikian, kebijakan cukai untuk kendaraan bermotor ini bukan merupakan beban pungutan tambahan bagi sektor otomotif, melainkan berupa pergeseran jenis pungutan, yakni dari PPnBM menjadi cukai.

Tidak pelak, bahasan mengenai hal ini pun meruak, tidak hanya pada tataran birokrat dan kalangan pelaku industri otomotif, tetapi juga pada masyarakat luas.

Justifikasi Pengenaan Cukai

SETIDAKNYA, terdapat lima justifikasi mengapa kendaraan bermotor bisa dikenakan cukai, antara lain dari 1) karakteristik objek pungutan pajak, 2) keleluasaan sistem tarif dan klasifikasi dalam rangka optimalisasi penerimaan negara, 3) eksternalitas negatif, 4) harmonisasi regulasi dalam konteks ASEAN Economic Community (AEC), dan 5) efektivitas dalam mengubah perilaku.

Pertama-tama, justifikasi ini dapat ditinjau dari kesesuaian antara karakteristik kendaraan bermotor dengan objek dari suatu pungutan sebagaimana telah diatur dalam undang-undang perpajakan.

Untuk PPnBm, kebijakan yang berkaitan dengan sifat dari objek pajak ini diatur dalam Penjelasan Pasal 5 ayar (1)UU No. 8 Tahun 1993 tentang PPN dan PPnBM yang telah diubah dengan UU No. 42 Tahun 2009 (UU PPN dan UU PPnBM). Sedangkan untuk cukai, karakteristik objeknya diatur dalam Pasal 2 ayat (1) UU No. 11 Tahun 1995 tentang Cukai yang diubah melalui UU No. 39 Tahun 2007 (UU Cukai).

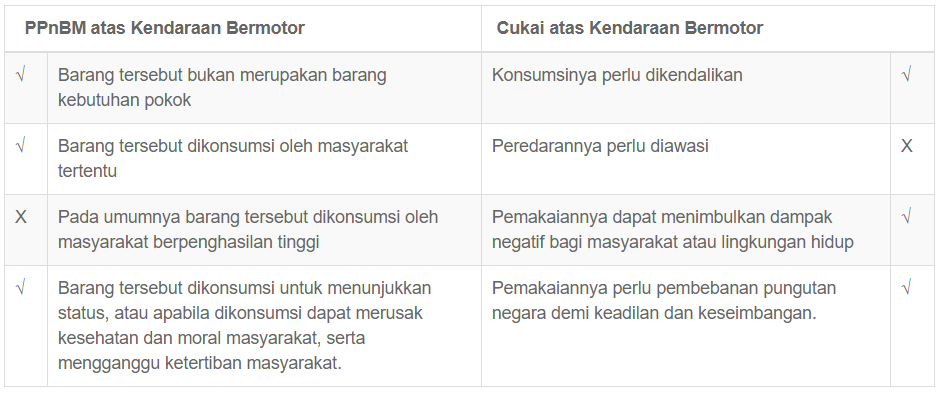

Pengkategorian kendaraan bermotor atas dasar karakteristik yang terdapat dalam UU PPN dan PPnBM serta UU Cukai dapat dilihat melalui tabel berikut.

Justifikasi Karakteristik Kendaran Bermotor Berdasarkan UU PPN & PPnBM dan UU Cukai

Berdasarkan ciri-ciri khas dari objek yang dikenakan pungutan, maka dapat disimpulkan bahwa baik PPnBM maupun cukai sama-sama relevan untuk dipergunakan sebagai upaya pengenaan pajak atas kendaraan bermotor.

Walaupun semakin kurang populer, beberapa negara juga masih menerapkan PPnBM atas produk ini. Australia adalah salah satunya. Negara ini masih menetapkan Luxury Car Tax (LCT) bagi sektor otomotif (V. Yasol, 2017) yang serupa halnya dengan PPnBM.

Adapun, justifikasi kedua untuk pengenaan cukai atas kendaraan bermotor dapat dilihat dari keleluasaan dalam menetapkan sistem tarif dan klasifikasi. Di Indonesia, tarif PPnBM telah diatur melalui Peraturan Menteri Keuangan (PMK) No. 33 Tahun 2017 tentang Perubahan atas PMK No. 64/PMK.011/2014 tentang Jenis Kendaraan Bermotor yang Dikenai Pajak Penjualan atas Barang Mewah dan Tata Cara Pemberian Pembebasan dari Pengenaan Pajak Penjualan atas Barang Mewah.

Berdasarkan regulasi tersebut, tarif yang ditetapkan berkisar antara 10% hingga 125% untuk kendaraan bermotor. Sebagai informasi, tarif maksimal yang ditetapkan bisa mencapai hingga 200% dari Dasar Pengenaan Pajak (DPP)-nya, yang dapat berupa jumlah harga jual, penggantian, nilai impor, nilai ekspor, atau nilai lain yang ditetapkan dengan PMK.

Sedangkan untuk cukai, tarif untuk produk non-tembakau berdasarkan UU Cukai dapat mencapai 1.150% dari harga dasar, baik berupa harga jual pabrik (untuk produksi domestik) atau nilai pabean ditambah bea masuk (untuk produksi luar negeri). Namun, jika harga dasar yang digunakan adalah berupa harga jual eceran (HJE), tarif cukai tertingginya hanya hingga 80%, baik untuk yang diproduksi dalam negeri maupun untuk yang diimpor.

Dengan melihat perbandingan keduanya, terutama dengan asumsi kesamaan dasar pengitungan pajak terutang, maka dapat terlihat bahwa cukai memiliki keunggulan komparatif dari aspek untuk meningkatkan penerimaan perpajakan apabila dibandingkan dengan PPnBM. Sebagai contoh, dengan dasar pengitungan pajak yang menggunakan harga jual pabrik atas kendaraan bermotor, tarif cukai yang ditetapkan dapat mencapai 1.150%, sedangkan PPnBM hanya dapat mencapai 200%.

Selain itu, keleluasan penerapan tarif cukai atas kendaraan bermotor dapat dijustifikasi oleh beberapa tujuan, baik dalam hal ketahanan energi, upaya menurunkan emisi, mengurangi kemacetan, serta tujuan kebijakan lainnya (Preece, 2015). Keleluasaan penetapan tarif juga tidak dapat dilepaskan dari sistem klasifikasi objek yang dikenakan cukai.

Untuk kendaraan bermotor, substansi cukai otomotif dapat dikategorikan berdasarkan konsumsi bahan bakar, kapasitas mesin dan tenaga kendaraan, emisi yang dihasilkan kendaraan serta kategori lainnya berdasarkan tujuan yang ditetapkan (ITIC, 2014). Sedangkan, klasifikasi PPnBM di Indonesia saat ini hanya mengacu pada kapasitas silinder (cc) dari kendaraan bermotor.

Di samping itu, apabila tarif PPnBM yang dibebankan terlalu tinggi, pada akhirnya penerimaan negara dari jenis pajak ini akan berkurang mengingat sistem administrasinya yang rumit dan kaku, adanya kecenderungan menggelapkan pajak (Tait, 1999) serta pihak produsen yang tidak melaporkan harga produk sebenarnya (IMF, 2016).

Dengan mempertimbangkan bahwa penerimaan negara yang didapatkan dari PPnBM masih sangat rendah, yakni yang hanya berkisar 1,5% dari penerimaan pajak dalam negeri pada tahun 2016, maka perluasan opsi klasifikasi pungutan kendaraan bermotor melalui kebijakan cukai dapat menjadi terobosan untuk menggenjot penerimaan negara.

Justifikasi ketiga adalah mengenai eksternalitas negatif dari konsumsi kendaraan bermotor. Cukai memang tidak hanya digagas untuk tambahan penerimaan semata, namun juga mengatur pola konsumsi masyarakat melalui pungutan yang diskriminatif (Cnossen, 2005). Salah satu tujuan dari cukai pada sektor otomotif ini adalah untuk mengurangi eksternalitas negatif yang dihasilkan dari konsumsi kendaraan bermotor, baik permasalahan lingkungan, kesehatan, atau lainnya.

Berkenaan dengan konteks eksternalitas negatif kendaraan bermotor dari aspek industri dan lingkungan, pemerintah juga telah mulai mempersiapkan langkah kebijakan low carbon emission program (LCEP) dalam tataran nasional. Lebih lanjut, terdapat kolaborasi global untuk menurunkan emisi global melalui Paris Agreement hingga tahun 2030 dengan bantuan dana internasional. Dalam konteks ini pula, cukai atas kendaraan bermotor juga dapat menjadi suatu instrumen yang dipersiapkan oleh pemerintah Indonesia untuk menyelaraskan dengan momentum kerjasama global di bidang lingkungan hidup.

Justifikasi keempat yang tidak kalah penting untuk mengubah PPnBM atas kendaraan bermotor menjadi cukai berkaitan dengan harmonisasi regulasi dalam konteks ASEAN Economic Commuity (AEC). Dalam konteks AEC, pelaku bisnis dalam sektor otomotif akan melihat ASEAN sebagai pasar tunggal.

Hingga kini, Indonesia masih merupakan satu-satunya negara yang belum menerapkan cukai atas kendaraan bermotor. Padahal, cetak biru AEC 2025 menyebutkan bahwa akan dilakukan kolaborasi dalam hal perpajakan dan cukai (ASEAN, 2017). Dengan demikian, AEC akan memiliki suatu standar umum dalam sistem perpajakan, termasuk atas cukai kendaraan bermotor.

Berangkat dari hal ini, muncul dua kekhawatiran apabila Indonesia tidak menyelaraskan kebijakan perpajakan atas kendaraan bermotor dengan kebijakan regional ASEAN tersebut. Kekhawatiran pertama adalah bahwa Indonesia akan tertinggal dalam melakukan harmonisasi regulasi sebagaimana yang diatur dalam ASEAN Harmonised Tariff Nomenclature (AHTN) dan hal ini akan semakin memberatkan mengingat luasnya pangsa pasar otomotif Indonesia.

Kedua, Indonesia dapat dituding bersifat diskriminatif dalam konteks pajak pertambahan nilai internasional karena masih melakukan diskriminasi tarif PPN melalui pembebanan PPnBM atas suatu produk dalam pasar tunggal yang tidak dipisahkan dalam bentuk pajak sepesifik seperti halnya cukai (IMF, 1996).

Justifikasi terakhir, pertimbangan secara empiris. Pengenaan cukai kendaraan sebagai pajak lingkungan bersifat lebih efektif untuk meningkatkan kesadaran para konsumen akan dampak negatif dari konsumsi kendaraan bermotor (Brockwell, 2014). Selain itu, pengenaan cukai atas kendaraan bermotor juga berimplikasi pada pemilihan kendaraan yang lebih hemat bahan bakar (Li, Lin, dan Muehlegger, 2012).

Dengan demikian, baik produsen dan konsumen pada akhirnya akan berupaya untuk mewujudkan pembangunan yang berkelanjutan untuk menambah pundi-pundi negara namun tidak meluputkan aspek lingkungan di dalamnya. Hal ini jelas merupakan suatu keunggulan tambahan dari cukai kendaraan bermotor jika dibandingkan dengan skema PPnBM.

Kelima poin di atas telah menunjukkan bahwa mekanisme pengenaan PPnBM atas kendaraan bermotor menjadi semakin tidak relevan dalam konteks Indonesia dewasa ini. Sedangkan bagi cukai sendiri, terlepas dari efektivitas dan efisiensinya kebijakan ini terhadap pengendalian dampak lingkungan, tampaknya kebijakan ini layak untuk dapat dipertimbangkan oleh pemerintah ke depannya. Apalagi, pemerintah tengah membenahi aspek perpajakan dalam rangka mengamankan penerimaan negara yang didalamnya juga mencakup aspek kepabeanan dan cukai. (Dea Yustisia)