WAJIB pajak kaya atau high net worth individuals (HNWI) sering kali mendapatkan perhatian khusus dari otoritas pajak di berbagai yurisdiksi.

Bagaimana tidak, HNWI memiliki potensi pajak yang besar dan kontribusi pajaknya amatlah diperlukan untuk mendukung upaya pemenuhan kebutuhan penerimaan negara.

Banyak yurisdiksi bahkan mendirikan kantor pajak khusus untuk mengadministrasikan wajib pajak HNWI dan mengawasi kepatuhan pajak mereka secara khusus.

Dari sisi kebijakan, HNWI dibebani PPh dengan tarif tertinggi sejalan dengan besarnya penghasilan yang mereka terima, baik itu penghasilan aktif maupun penghasilan pasif.

Namun, otoritas pajak tidak hanya menyasar penghasilan HNWI semata. Terdapat banyak yurisdiksi yang mengenakan pajak atas kekayaan para HNWI melalui instrumen pajak warisan. Beberapa yurisdiksi bahkan mendadak menerapkan pajak kekayaan guna memenuhi kebutuhan penerimaan.

Berkaca pada kondisi tersebut, tak mengherankan apabila para HNWI senantiasa mencari tempat yang kondusif guna melindungi kekayaan mereka dari beban pajak yang dirasa berlebih.

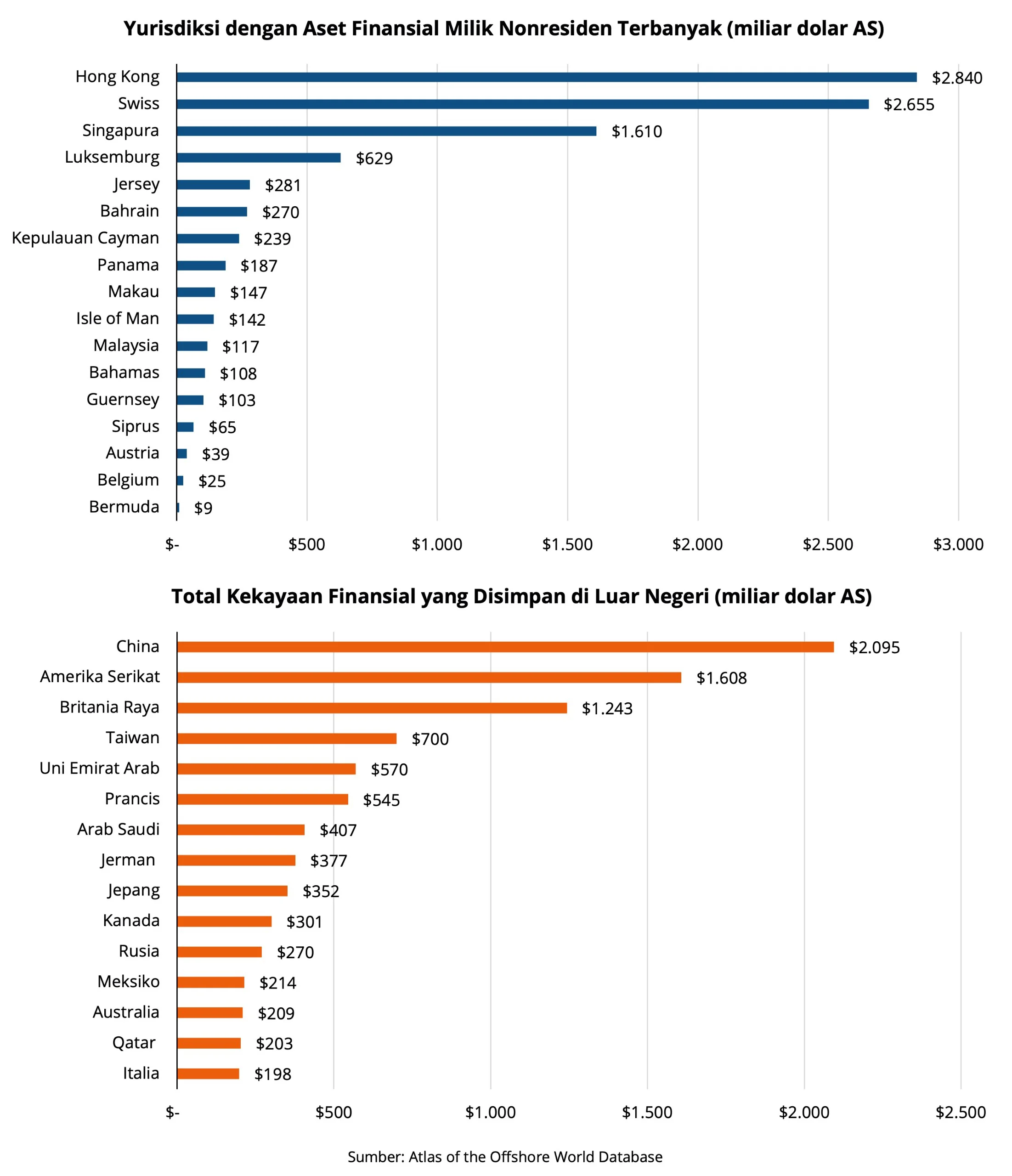

Merujuk pada data Atlas of the Offshore World yang dikembangkan oleh EU Tax Observatory, HNWI aktif menempatkan aset keuangannya baik berupa kas, saham, obligasi, dan lain-lain ke yurisdiksi-yurisdiksi yang menawarkan jasa keuangan kepada orang asing dan mengenakan pajak dengan tarif yang relatif rendah.

Pada 2022, yurisdiksi dengan aset keuangan asing terbanyak antara lain Hong Kong, Swiss, dan Singapura. Total aset keuangan asing yang ditempatkan HNWI global di tiap-tiap yurisdiksi tersebut sudah melebihi US$1 triliun.

Lalu, dari mana para HNWI global tersebut berasal? Atlas of the Offshore World mencatat sebagian besar aset-aset keuangan tersebut dimiliki oleh HNWI dari China, Amerika Serikat (AS), Britania Raya, Taiwan, Uni Emirat Arab, dan negara-negara kaya lainnya.

Tingginya daya tarik Hong Kong dan Singapura selaku yurisdiksi Asia sebagai lokasi ditempatkannya kekayaan HNWI tecermin pada banyaknya jumlah family office yang didirikan oleh para HNWI di kedua yurisdiksi tersebut.

Saat ini, ada lebih dari 2.700 family office yang berlokasi di Hong Kong. Adapun Monetary Authority of Singapore mencatat sudah ada 1.400 family office yang saat ini beroperasi di Singapura dan mendapatkan insentif pajak dari pemerintah.

Guna menarik HNWI untuk menempatkan kekayaannya di dalam negeri, Hong Kong menawarkan fasilitas tarif PPh 0% atas qualifying transactions dan incidental transactions dari family-owned investment holding vehicle (FIHV), baik yang berada di dalam maupun di luar Hong Kong.

Agar memenuhi syarat, FIHV tersebut harus dikelola oleh single family office yang berlokasi di Hong Kong. Setiap single family office juga harus mengelola aset minimal senilai HK$240 juta agar syarat pemberian insentif terpenuhi.

Berbeda dengan Hong Kong, Singapura menawarkan 2 skema insentif pajak bagi family office di yurisdiksinya, yaitu skema 13O dan 13U. Kedua skema tersebut sama-sama menawarkan insentif berupa pengecualian pajak atas specific income yang diperoleh dari designated investment.

Namun, skema 13O dan 13U memiliki kriteria yang berbeda. Dalam skema 13O, total investasi oleh family office pada designated investment harus mencapai SG$20 juta atau lebih.

Family office yang memanfaatkan skema 13O harus mempekerjakan 2 profesional di bidang investasi. Salah satu dari 2 profesional tersebut tidak boleh merupakan anggota keluarga.

Kemudian, family office juga diwajibkan untuk menginvestasikan modal senilai SG$10 juta atau 10% aset kelolaannya ke dalam instrumen investasi domestik yang ditentukan.

Dalam skema 13U, total investasi oleh family office dalam designated investment harus mencapai SG$50 juta atau lebih. Family office yang memanfaatkan skema 13U harus mempekerjakan 3 profesional di bidang investasi dengan salah satu di antaranya bukan merupakan anggota keluarga.

Family office yang memanfaatkan skema 13U juga harus menginvestasikan modal senilai SG$10 juta atau 10% dari aset kelolaannya pada instrumen yang ditentukan seperti saham, REITS, business trust, ETF yang diperdagangkan di bursa yang otoritas moneter, dan beragam instrumen lainnya. (rig)